Présentation

AVRIL 2021

Qui sommes-nous ?

HIER :

Un mandataire de banque à vocation régionale

AUJOURD'HUI :

Une Fintech développant des outils qui simplifient la vie de nos partenaires dans l’instruction et la transmission des dossiers en banque

Comment ?

Grâce à Salesforce et à ses possibilités d’intégration et de développement d’outils métiers

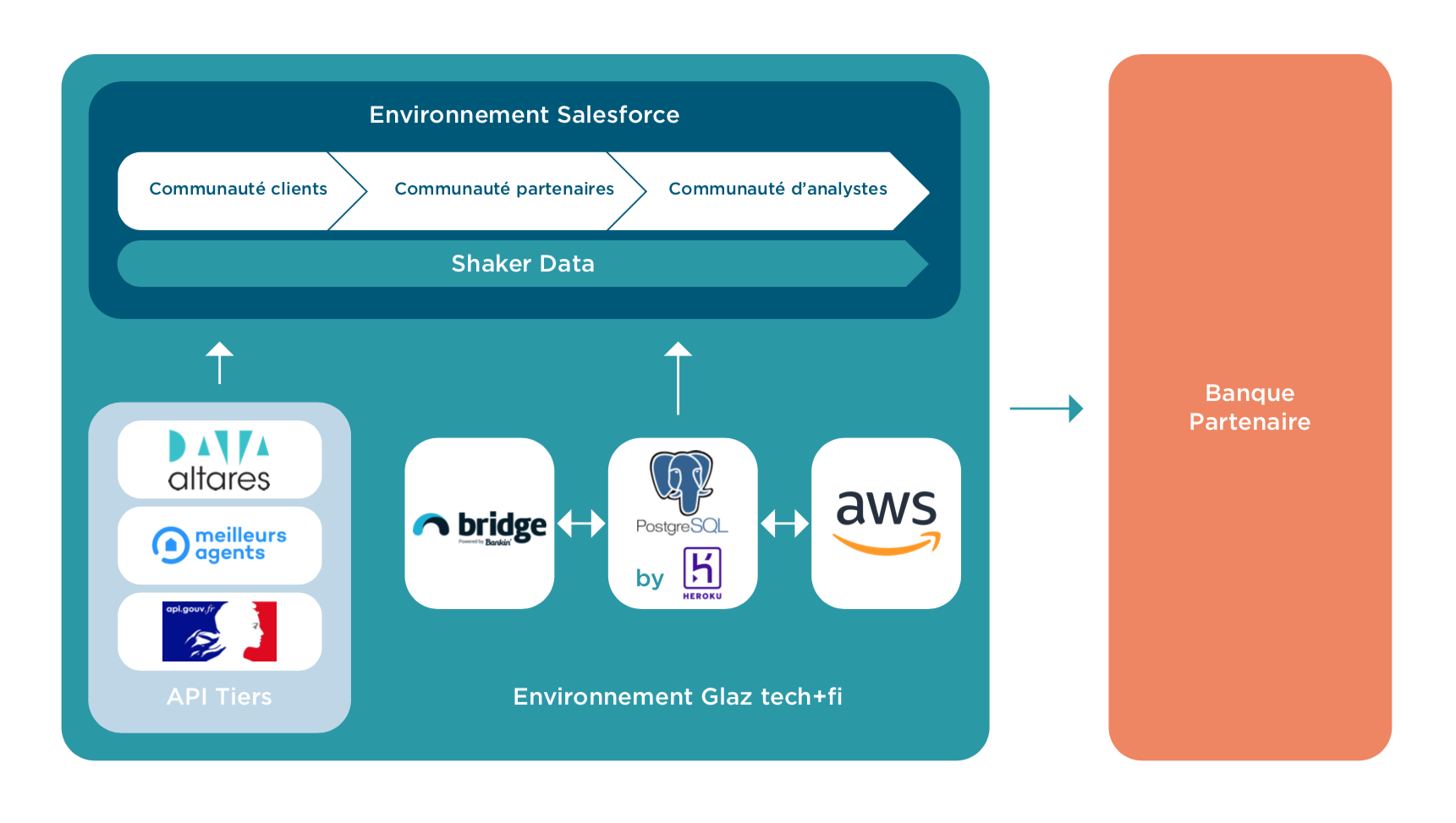

Architecture technique de Glaz tech+fi

Comment nous avons mis en œuvre cette transformation

Création d’un environnement digital différenciant pour nos partenaires tout en donnant un sentiment d’appartenance à travers un discours marketing structuré:

Shaker data : plateforme de BI qui permet le scoring des dossiers et l’envoi des dossiers en banques

Shaker community : les communautés partenaires qui permettent la gestion de dossiers et l'envoi en banque

Shaker analyst : les analystes qui appartiennent à la communauté et qui analysent le dossier

Shaker SuperUser : ils valident et envoient les dossiers en banque

Shaker reader : bank reader vous permettant d'avoir une vision instantanée de la qualité financière des clients

Gains de productivité

Le développement de cet environnement IT a permis à nos MIOB et apporteurs d’affaires d’avoir une vision rapide sur la faisabilité de leurs dossiers et de les rendre hautement qualifiés

Pour nous

> Dossiers plus qualifiés

> Baisse des "sans suite" clients

> Transfert de la faisabilité au partenaire

> Intégration d'outils permettant une faisabilité plus précise

> Augmentation du panier moyen de 30%

Pour nos partenaires

> Retour immédiat sur la faisabilité

> Augmentation du panier moyen de 30%

> Visibilité et suivi du dossier

> Autonomie dans la faisabilité

Conséquences en externe

> Différenciation forte par rapport à nos confrères ou concurrents

> Implantation nationale

> Doublement du CA en 2 ans

> Gain de productivité

> Limite le nombre d'intermédiaires sur un dossier

Conséquences en interne

> IT : 5 développeurs

> Business : 4 développeurs

> Analyse : communauté d'analystes + 4 superviseurs Glaz tech+fi

Nos verticaux métiers

Ils répondent aux besoins en financement de nos partenaires selon trois secteurs d'activités.

Gestion de patrimoine

> Pinel

> Malraux / Monuments Historiques

> SCPI

> SCI

> De Normandie

> Augmentation du reste à vivre

> Vente à soi-même

> Enveloppe de financement non-affectée

Pour les besoins en financement de nos partenaires Gestionnaires de patrimoine :

Habitat et loisir

> Travaux <75k€

> Mobile-home

> Soulte de camping car

Pour les besoins en financement de nos partenaires Mandataires en habitat et loisir :

Immobilier

> Financement RP

> Soulte divorce

> Soulte successions

Pour les besoins en financement de nos partenaires

dans l'immobilier :

Les financements de SCPI

Les SCPI chez Glaz tech+fi

> Financements nantis

> Financements hypothécaires

CFCAL :

> Financements nantis

Crédit Lift :

> Financements cautionnés en cours de négociation

AXA :

Les financements du CFCAL

> Durée = 25 ans

> Prêts conso

> Financement à 100%

> Montant minimum 60k€, montant maximum 600k€

> Pas de frais de nantissement, pas de frais de dossier

> Pas de possibilité de reprendre les crédits

> Taux nominal de 2,75% sur 25 ans

Le financement nantis :

Les financements du CFCAL

> Durée = 25 ans

> Prêts immobiliers

> Financement à 110%

> Montant minimum 20k€, montant maximum 2500k€

> Frais de dossier de 2,10% limités à 1900€

> Possibilité de reprise des prêts : effet de levier maximum par la dette

> Taux nominal de 2,25% sur 25 ans

Les financements hypothécaires :

Avantages et inconvénients

Avantages :

Financement nantis :

> Financement simple

> Pas de garantie

> Hors périmètre du HCSF TE de 40%

> Pas de frais de dossier

Inconvénients :

> Pas d'ingénierie patrimoniale

> Taux de financement supérieur

Avantages et inconvénients

Avantages :

Financements hypothécaires :

> Taux d'intérêt

> Montage financier complexe

> Soulte succession

Inconvénients :

> Frais de dossier / frais d'hypothèque

> Montant de financement plus important

Processus

Quelle organisation et quel flux ?

Mise en place d'une communauté UFF

Étape 1 :

Saisie des dossiers par les CGP d'UFF

Étape 2 :

Contrôle de ces dossiers par l'équipe Engagement d'UFF

Validation du dossier par l'analyste crédit UFF (vérification des normes et pièces jointes)

Étape 3 :

Envoi du dossier au CFCAL après validation par Glaz tech+fi

Étape 4 :

Contrôle et validation des dossiers

Le superviseur est une personne qualifiée par Glaz tech+fi, en mesure de dire si le dossier est finançable ou non.

Commentaire :

> Souplesse dans la gestion du dossier

> Intégration dans le processus de production possible (connexion via API entre vos systèmes et nos systèmes)

> Possibilité que le superviseur soit un salarié UFF

Le contrôle et la validation du dossier se fait par un superviseur

Quelles rémunérations d'UFF ?

Option 1 :

Coût de licence de 5000€ /mois + licence utilisateur 25€ /mois

Notre offre :

> Formation aux outils et produits

> Visioconférence 1x /semaine sur les outils et problématiques financières

> Accès au Shaker data et Shaker reader

> Conseils sur les montages par nos experts

> Offre intéressante si volume supérieur à 15 000k€

La totalité des frais de mandat ou des commissions banques de tous dossiers immobiliers, SCPI hypothécaire et nanti avec ou sans reprise

Option 2 :

Notre offre :

> 100% du mandat + rétrocomission en fonction des KPI

> Formation aux outils et produits

> Accès au Shaker data et Shaker reader

> Supervision des dossiers et conseils sur les montages par nos experts

> Offre avantageuse si volume inférieur à 15 000k€

Rétrocession en fonction du volume et des indicateurs qualitatifs

Des questions ?