Los futuros de materias primas

- Porque las materias primas son mis preferidas

-

Los más importantes:

- Futuros sobre Granos

- Futuros sobre Energia

- Futuros sobre Carne

- Futuros sobre Metales

- Futuros sobre Softs (Cafe, Cacao, Lumber)

Los futuros de materias primas

¿Porque las materias primas son mis preferidas?

| Acciones/Indices | Materias Primas |

|---|---|

| Pueden quebrar (acciones) | No pueden quebrar(producto físico) |

| Analizar balances es más complicado y varía rápido | Los materias primas son más fáciles de analizar |

| Es un trozo de una empresa | Son bienes básicos que se utilizan todos los días |

| No existe una demanda real | Se compra y venden en parte por una necesidad |

| Hay tantas y de tanto tipo (acciones, subordinadas, stock options, preferentes, OTC) | Hay unas pocas materias primas con unos grados estándar. |

Sé que todo esto es discutible, pero es mi opinión y es donde yo encontré una ventaja

Soja

Son uno del productos alimenticios con más demanda en el mundo.

La soja es una materia prima que una vez se recoge se procesa en Harina de Soja y en Aceite de Soja

Soja

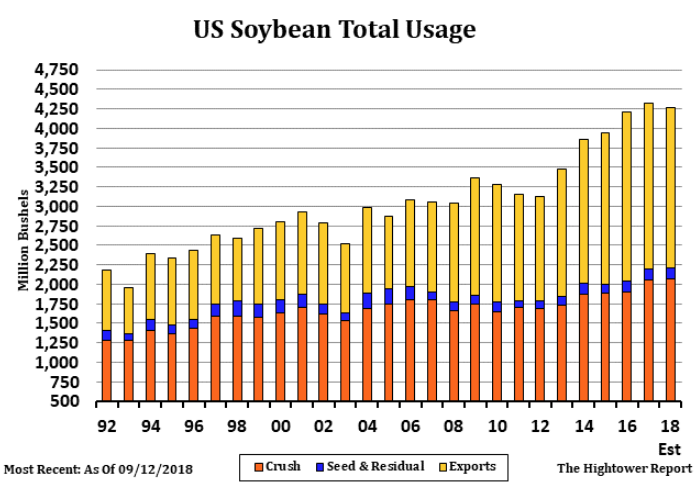

Consumo soja en USA

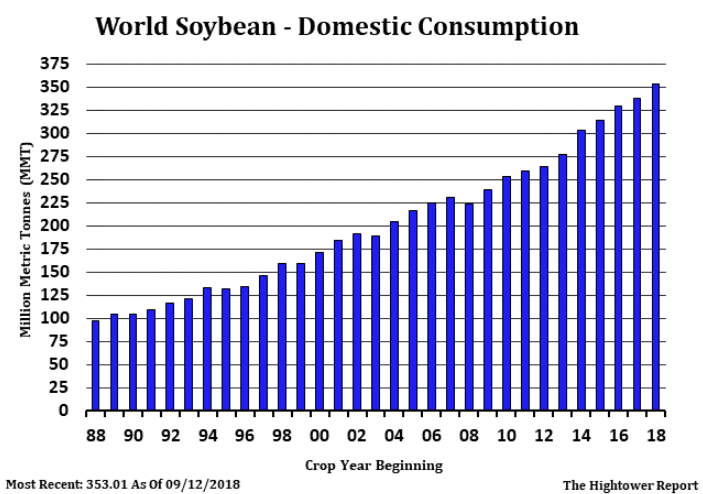

Consumos de soja en el mundo

No tengo mucho que explicar con este grafico solo decir si pasa algo!!!!

Soja

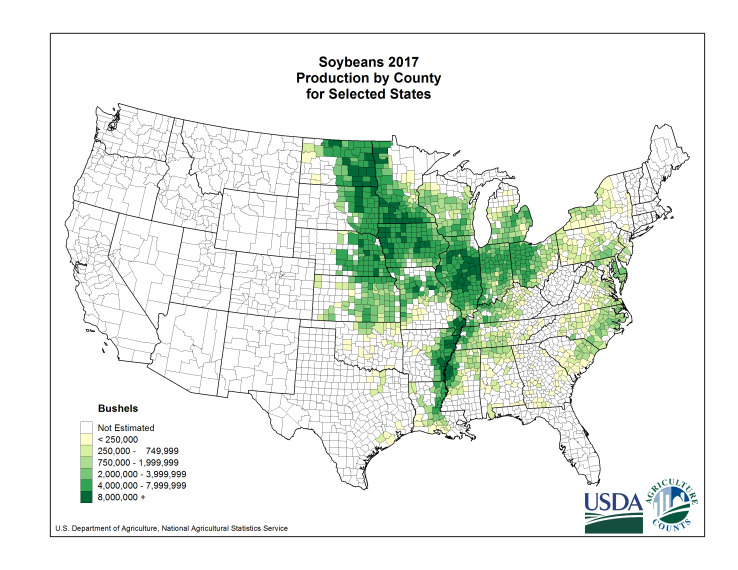

Zonas de producción en USA

Soja

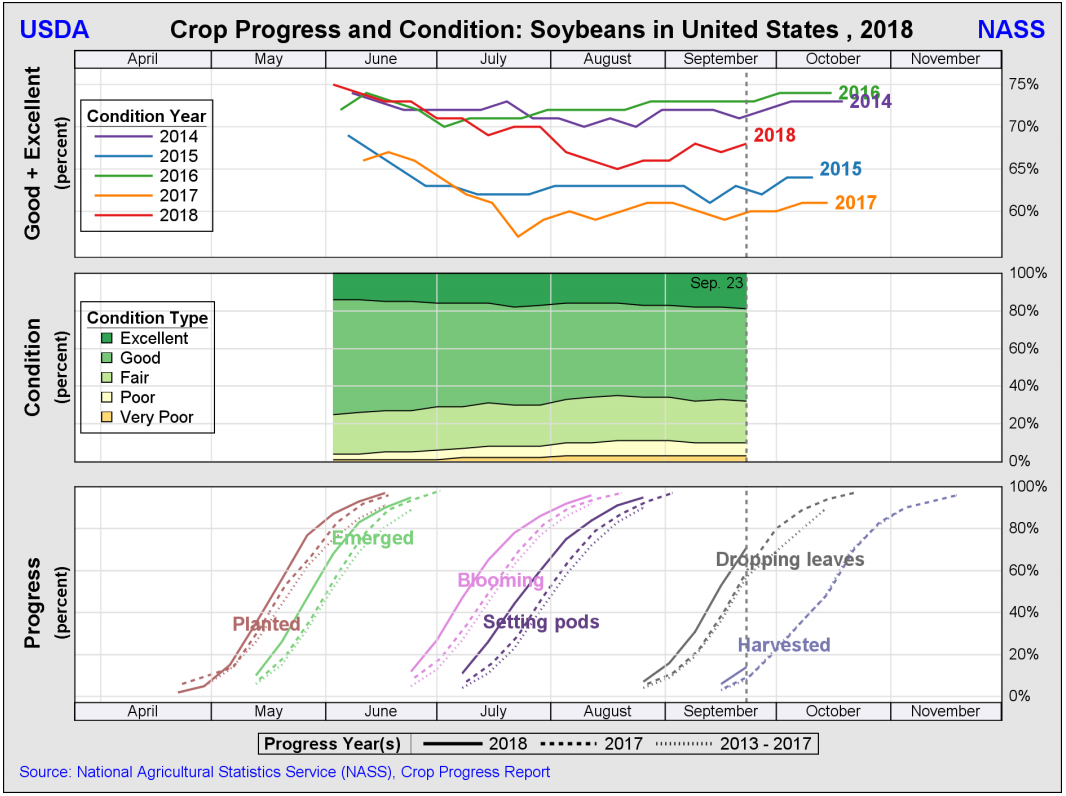

Plantación y Cosecha (link al progreso de cosecha)

PLANTACIÓN

COSECHA

Soja

| Ticker | ZS (Globex) |

| Tamaño de contrato | 5.000 bushels (127 tons.) |

| Meses con contrato | F,H,K,N,Q,U,X,Z |

| Sesión regular (Globex) | domingo-viernes, 8:00 p.m. - 8:45 a.m. y lunes-viernes 9:30 a.m. - 2:20 p.m. |

| Last trading day | el día laborable anterior al 15 del mes del contrato |

| Cotización precio | dólares y centavos por bushel |

| Tick | 1/4 de centavo ($12,50 por contrato) |

https://www.cmegroup.com/trading/agricultural/grain-and-oilseed/soybean.html

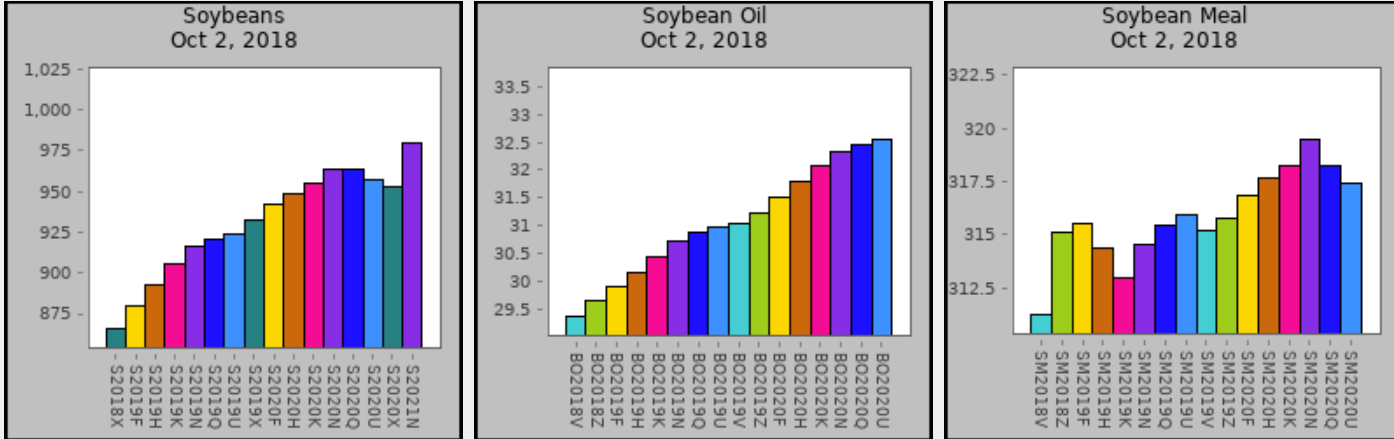

Crush de Soja

Antes de hablar sobre el consumo, tenemos que saber, que la soja es un producto que tiene que ser trasformado. La soja se muele (CRUSH) y se obtiene la Harina de Soja (82%) y el Aceite de Soja (18%). Existe el llamado Crush Spread (margen de moler).

Es verdad que una parte de soja cruda y sin preparar se utiliza para el consumo humanos y para plantación, pero es irrelevante.

Como sin procesar no se podría vender (solo al crusher) en el mercado de futuros el papel de los Crusher es fundamental y la razón en muy simple... Son los que compran casi toda la producción de soja de Estados Unidos. Estos crushers, más de la mitad son cooperativas locales o Chinos!!!

Crush de Soja

Uno de los puntos mas importantes para el trading diría que es que la soja no se queda como está, se muele y estos dos productos tienen la característica de que el aceite de soja es almacenable y la harina no.

Y ademas, no se puede producir sólo uno de ellos, la relación entre los precios puede ser interesante.

Harina de soja y Aceite de Soja

Aceite de soja: Consumo humano 90% (aceites, salsas margarinas, etc). Los que más lo demandan son los chinos.

En los últimos años ha subido mucho la demanda para el Biodiesel.

Harina de soja: muy rica en proteínas por esto su uso más importante es el de alimentación animal.

Contratos

Contrato de la cosecha Nueva de la soja es Noviembre

El ultimo es el contrato de Julio o Octubre

Carry son los Nov Jan / Jan Mar / Mar May y los May Jul

Intercosecha seria un Jul -Nov

En el aceite de soja Dic Jan / Jan Mar / Mar May / May Jul

En la harina Dic Jan / Jan Mar / Mar May / May Jul

Harina de soja

| Ticker | ZM (Globex) |

| Tamaño de contrato | 100 Short Tons (91 toneladas metri.) |

| Meses con contrato | F,H,K,N,Q,U,V,X,Z |

| Sesión regular (Globex) | domingo-viernes, 8:00 p.m. - 8:45 a.m. y lunes-viernes 9:30 a.m. - 2:20 p.m. |

| Last trading day | el día laborable anterior al 15 del mes del contrato |

| Cotización precio | centovos / tonelada $10 por tick |

| Tick | 0.01/$10 de centavo ($100 por punto) |

Aceite de soja

| Ticker | ZL (Globex) |

| Tamaño de contrato | 60.000 libras (27 metric tones) |

| Meses con contrato | F,H,K,N,Q,U,V,X,Z |

| Sesión regular (Globex) | domingo-viernes, 8:00 p.m. - 8:45 a.m. y lunes-viernes 9:30 a.m. - 2:20 p.m. |

| Last trading day | el día laborable anterior al 15 del mes del contrato |

| Cotización precio | 1/100 centavos |

| Tick | 0.01 / $6 es decir 600 el punto |

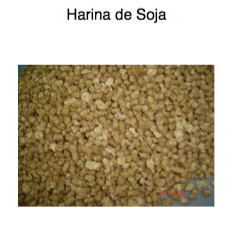

Los productores más importantes

Zonas de Producción Brazil

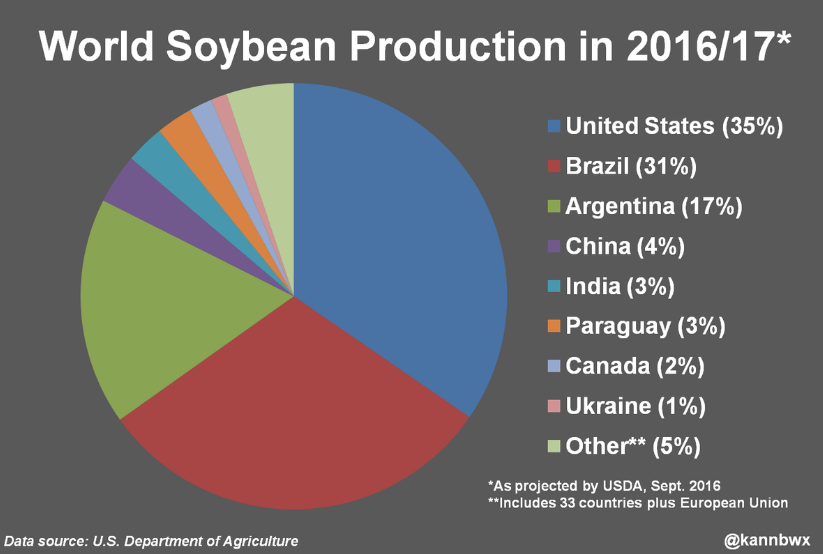

Zonas de Producción Argentina

Plantación y Cosecha

Riesgos

Plantación: Temperatura del suelo, temperatura, humedad, tiempos (cabe doble cosecha o no)

Polinización: Que tenga agua (ni mucha ni poca), calor, sol, etc.

Cosecha: Que no llueva, calor extremo.

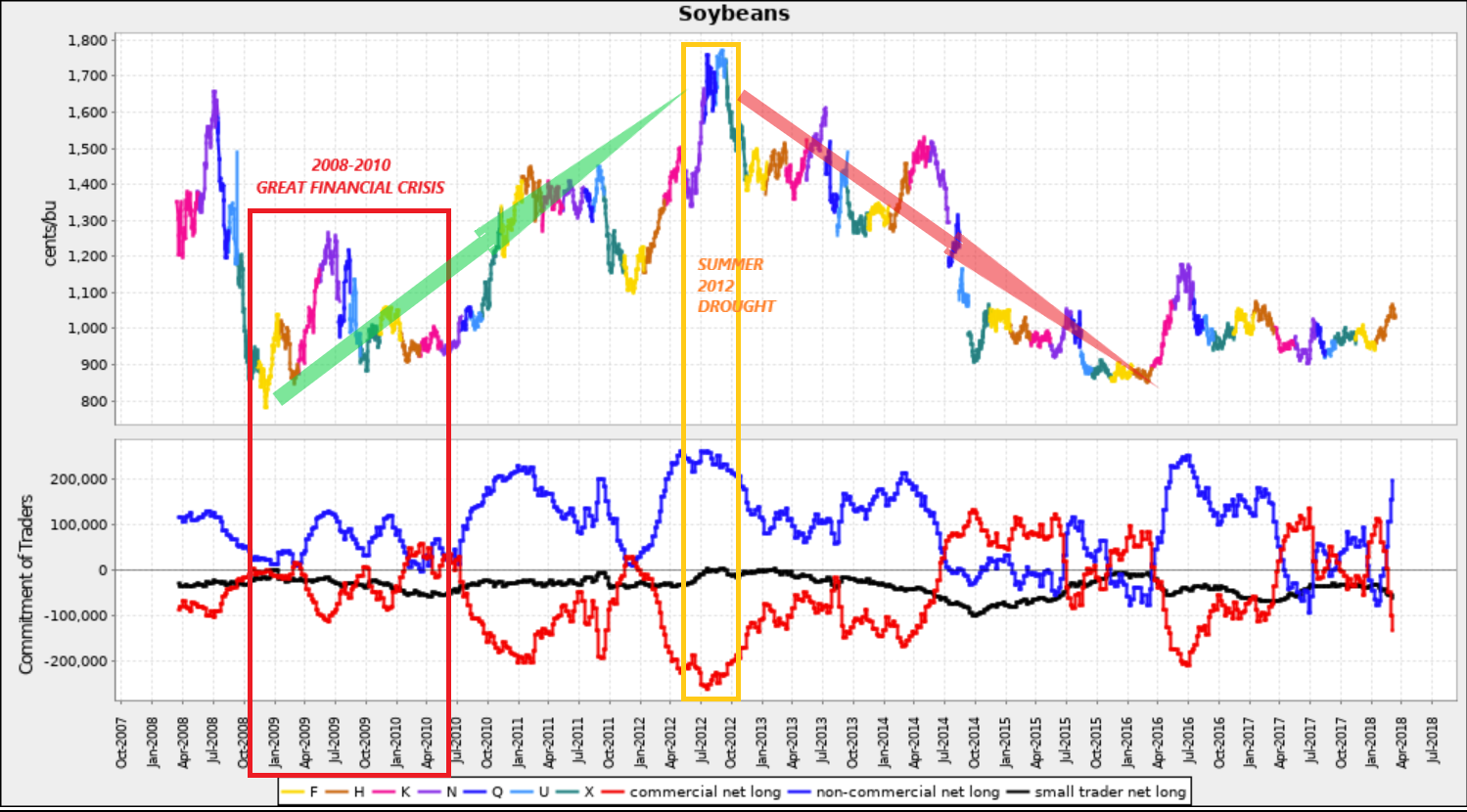

Factores que afectan al precio

Soja

- Demanda de biodiesel.

- Fortaleza del dólar.

- Percepción de alimento perjudicial para la salud.

- Demanda de los países emergentes que son grandes consumidores.

- Sequías y otros desastres naturales.

Soja

Aceite de soja

Soja

Superficie plantada de soja en USA

Factores que afectan al precio

Soja

Variación de las exportaciones 2017/2018 desde octubre a abril

Factores que afectan al precio

Soja

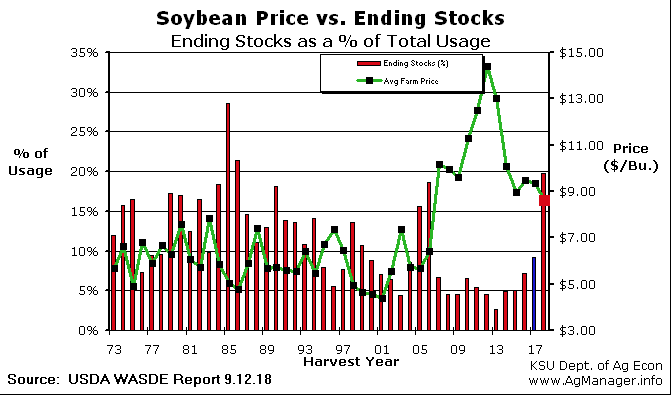

Stocks finales USA

Precio vs Stocks to Use ratio

Factores que afectan al precio

Soja

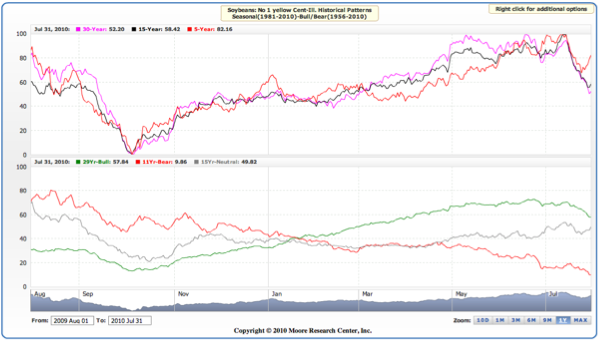

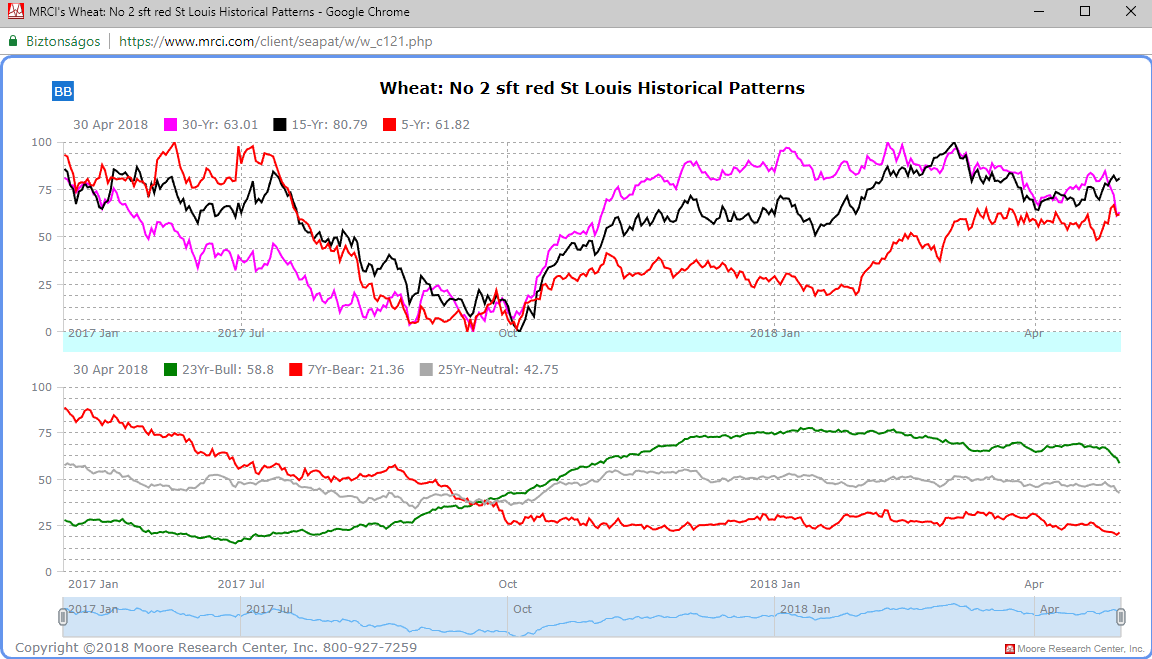

Grafico estacional

Riesgos

- Plantacion: Temperatura del suelo, temperatura, humedad, tiempos (cabe doble o no)

- Polinización: Que tanga agua (ni mucha ni poca), calor, sol, etc.

- Recolecta: Que no llueva, calor extremo

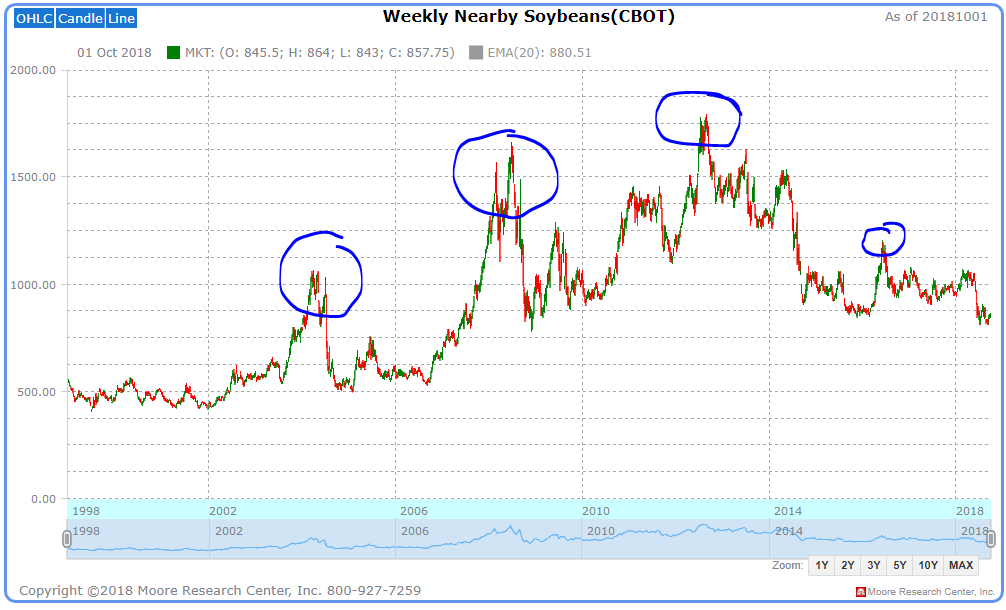

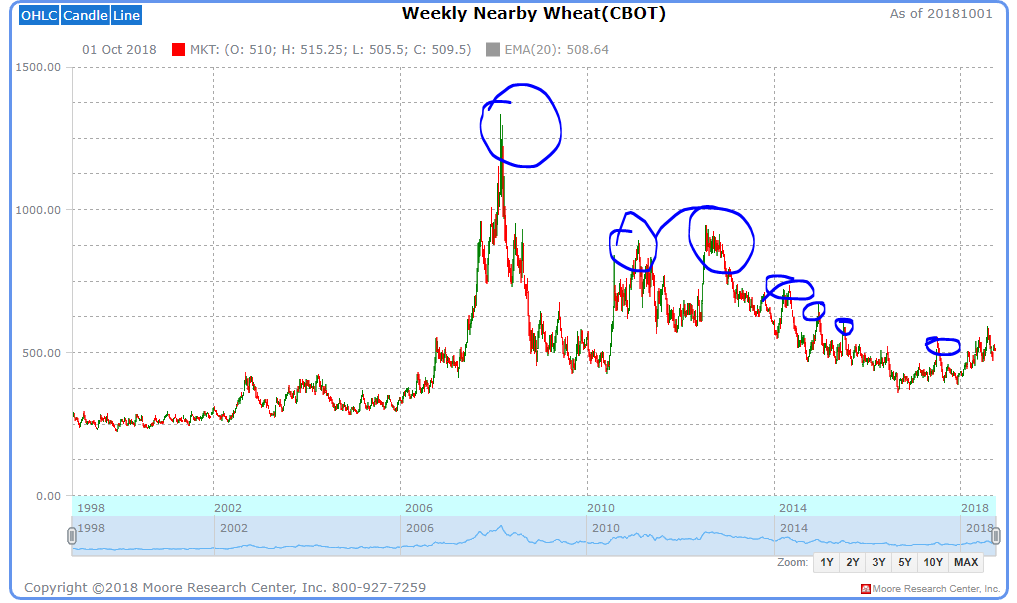

Grafico Largo plazo

Riesgos

- Plantacion: Temperatura del suelo, temperatura, humedad, tiempos (cabe doble o no)

- Polinización: Que tanga agua (ni mucha ni poca), calor, sol, etc.

- Recolecta: Que no llueva, calor extremo

Grafico Largo plazo

Maíz

- Es un alimento básico de la dieta humana.

- Otros usos:

- Alimento animal.

- Biocombustibles.

- Edulcorantes.

- Otros alimentos.

- Compite con la soja en la superficie plantada. La soja es una leguminosa fijadora de N y el maíz es una C4, consume mucho N y crece muy rápido.

Consumo de maíz en USA

Maíz

Maíz

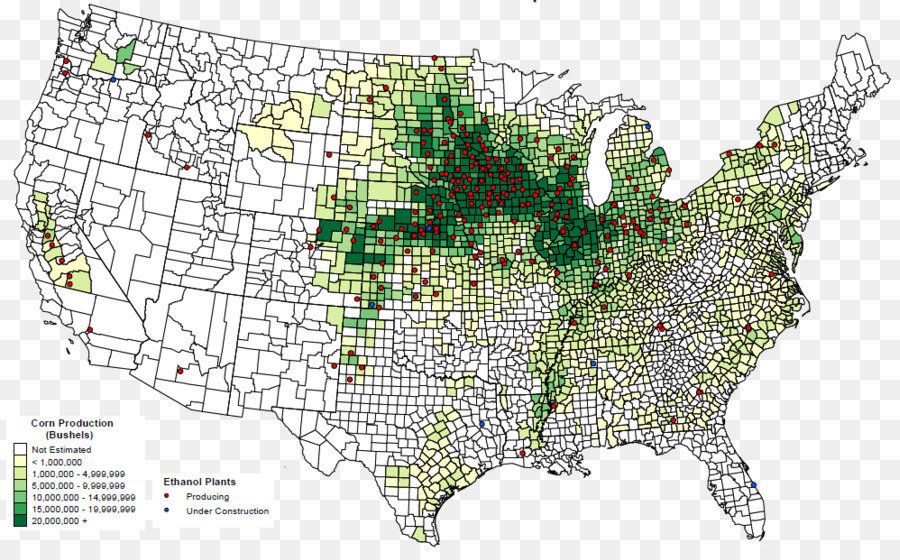

Zonas de producción en USA. El Corn Belt

Maíz

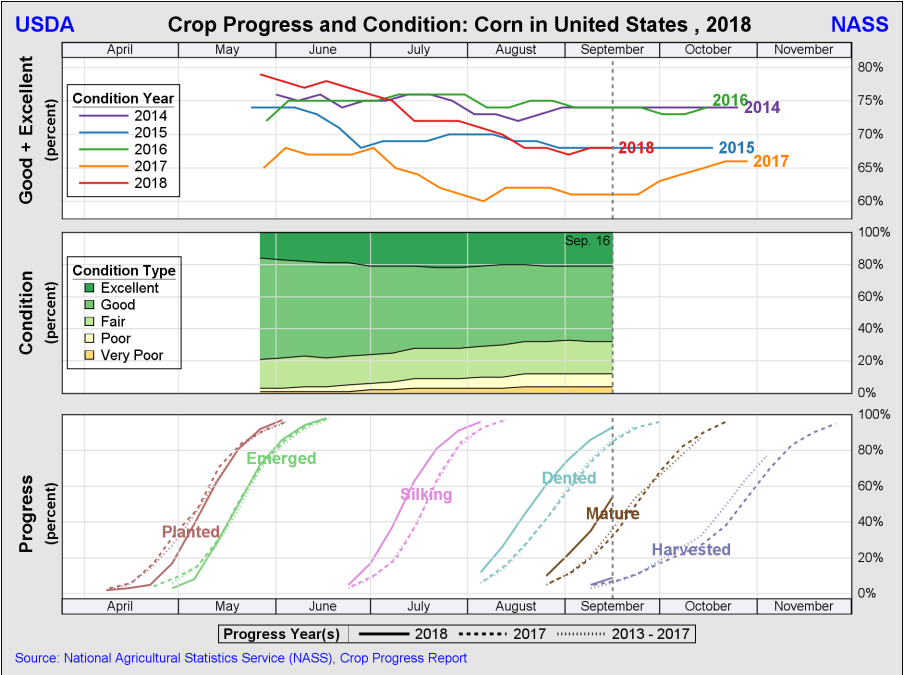

Plantación y Cosecha (link al progreso de cosecha)

Maíz

Plantación y Cosecha (link al progreso de cosecha)

https://www.nass.usda.gov/Charts_and_Maps/Crop_Progress_&_Condition/2018/index.php

Maíz

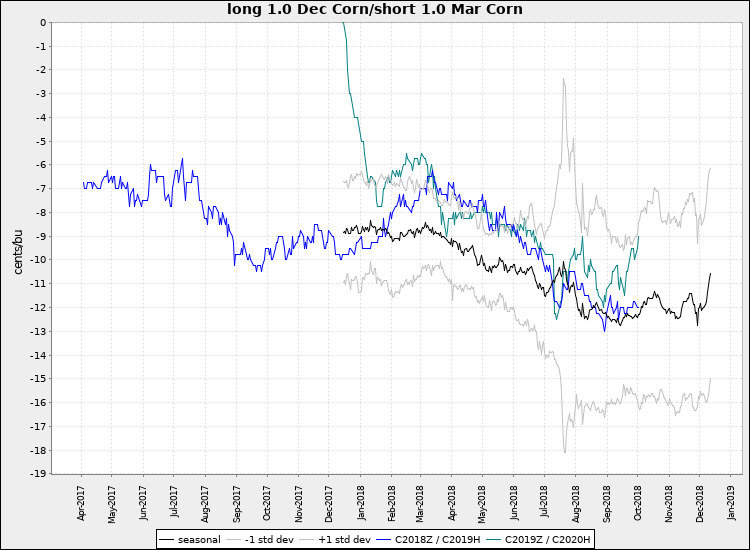

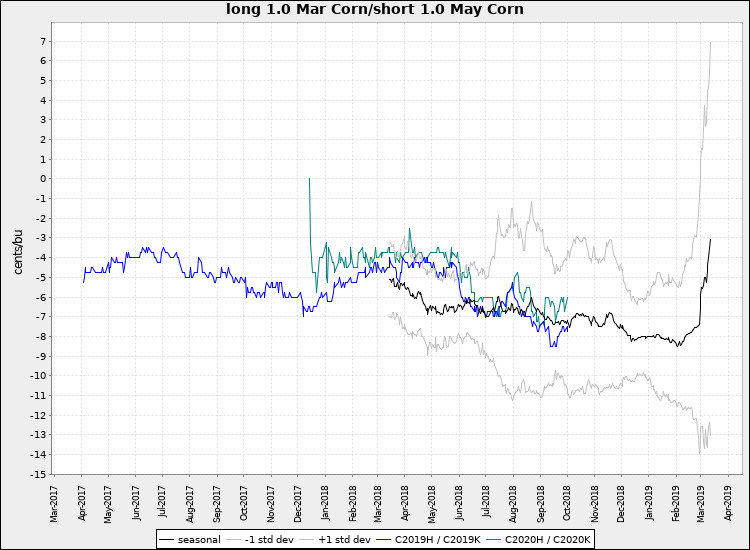

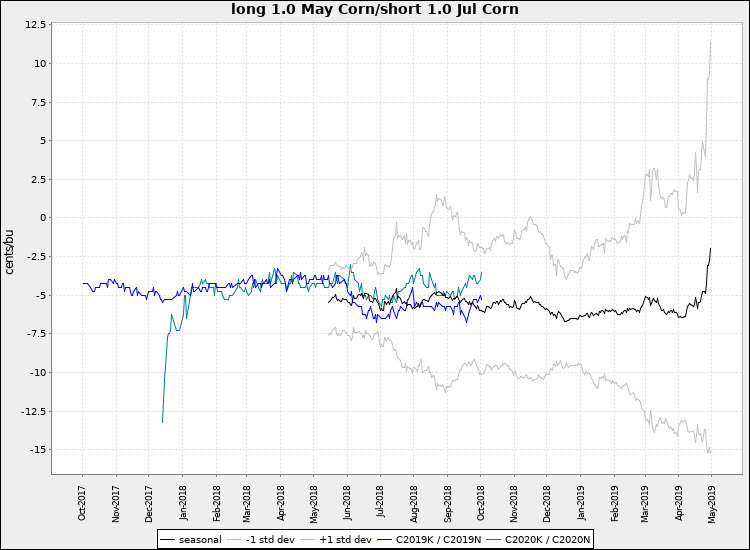

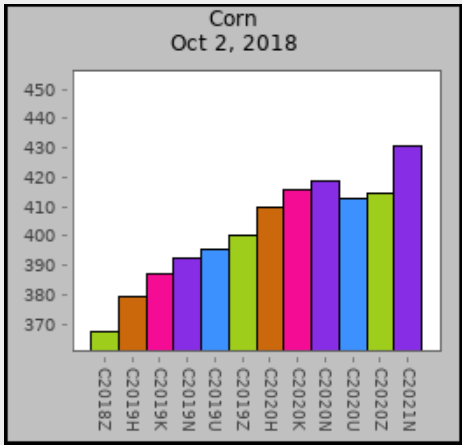

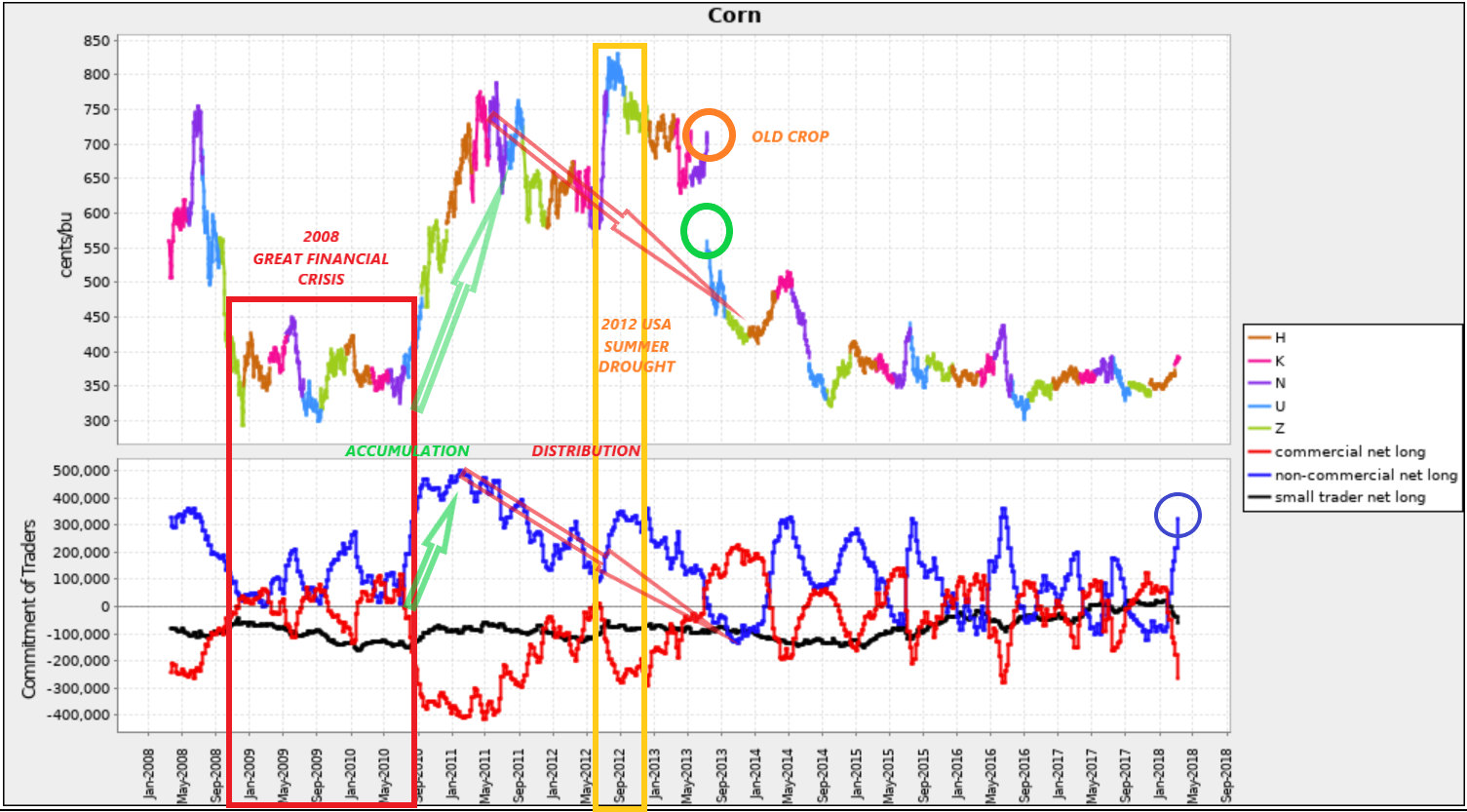

Primer Contrato Cosecha Nueva Dic

Último Contrato de la cosecha Julio

Es interesante que el contrato de Sep es un intermedio (Puede ser el último de la cosecha vieja y el Primero )

Carry Serían los Dic-Mar / Mar-May / May-Jul

Intercosecha sería Jul-Dic

Maíz

Al precio de septiembre le afectan los datos de la cosecha nueva y la vieja

En la soja se aprecia el efecto de la época de cosecha en el hemisferio sur

Soja

Maíz

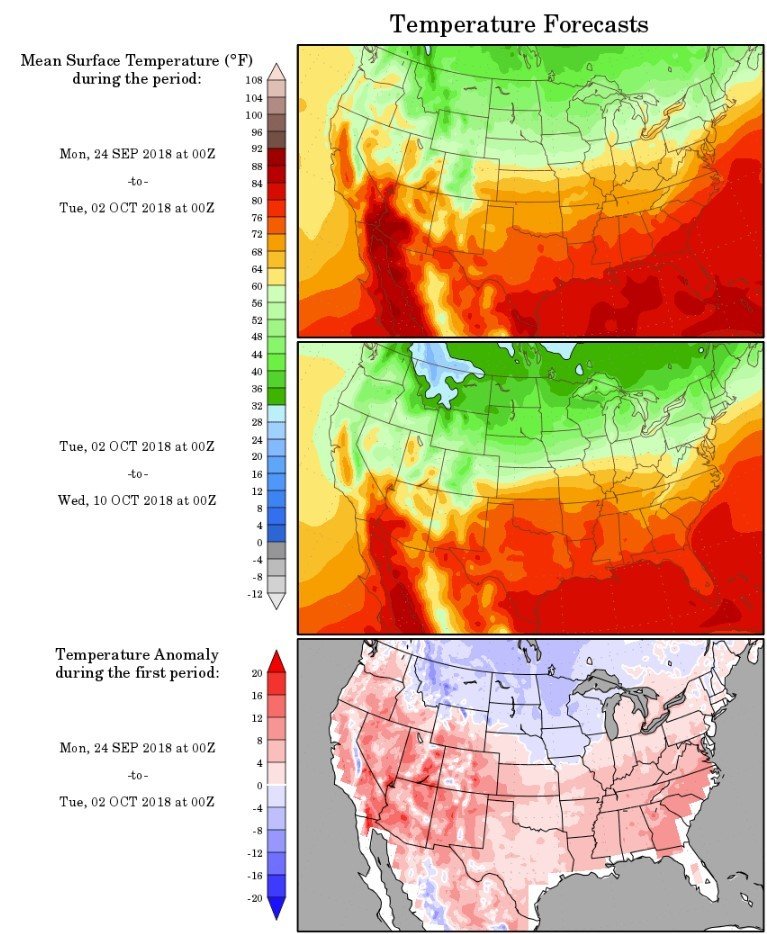

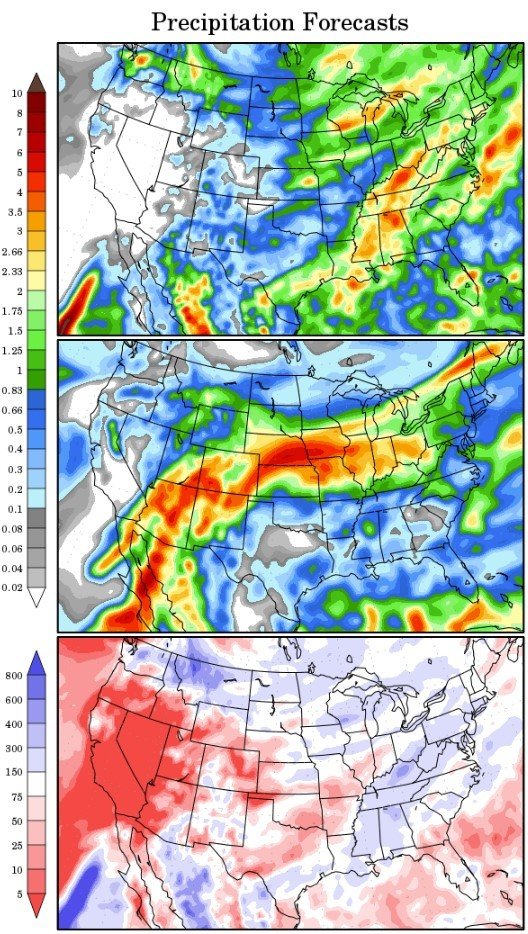

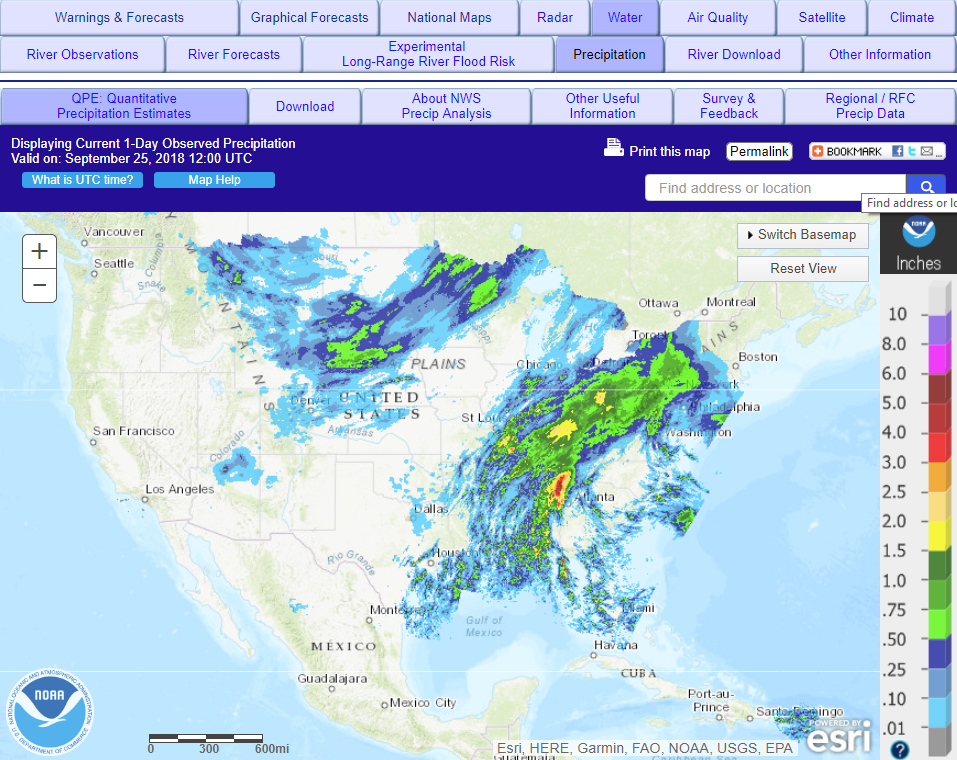

Condiciones climatológicas (Link a weather.org)

Maíz

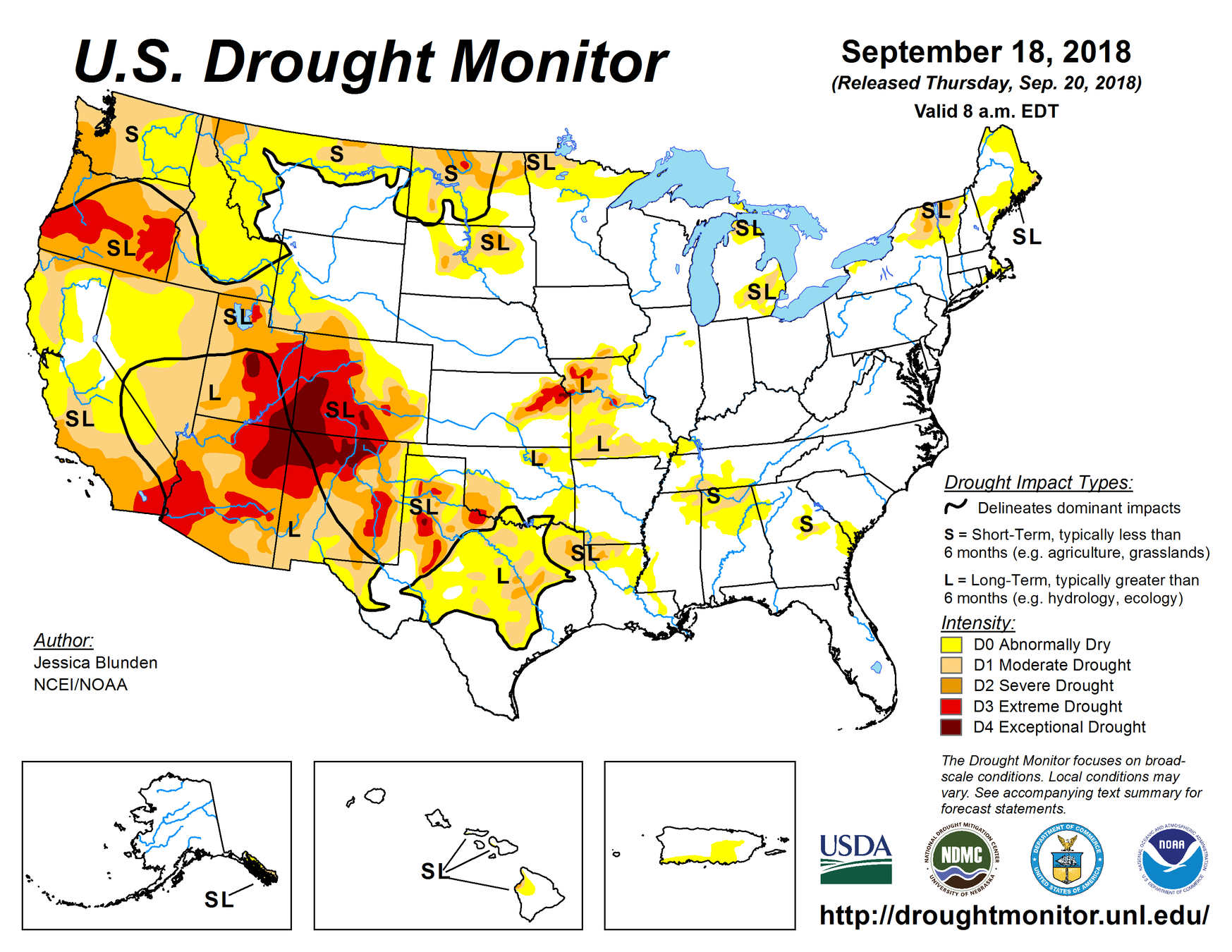

Mapa de sequía (link a web de control de sequía)

Especificaciones del contrato

| Ticker | ZC (Globex) |

| Tamaño de contrato | 5.000 bushels (127 tons.) |

| Meses con contrato | H,K,N,U,Z |

| Sesión regular (Globex) | domingo-viernes, 8:00 p.m. - 8:45 a.m. y lunes-viernes 9:30 a.m. - 2:20 p.m. |

| Last trading day | el día laborable anterior al 15 del mes del contrato |

| Cotización precio | dólares y centavos por bushel |

| Tick | 1/4 de centavo ($12,50 por contrato) |

Maíz

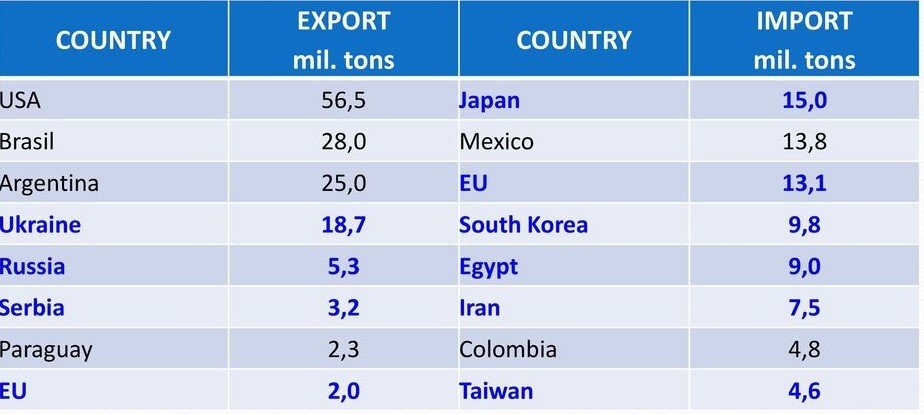

- USA es el mayor productor y exportador de maíz.

- Brasil y Argentina también son grandes productores.

Maíz

Países más exportadores e importadores del mundo.

Factores que afectan al precio

Maíz

- Demanda de etanol de maíz.

- Fortaleza del dólar.

- Regulación gubernamental.

- Demanda para alimentar ganado (1/2 Producción).

- Sequías y otros desastres naturales.

Maíz

Maíz

Superficie plantada de maíz en USA

Maíz

Porcentaje de la plantación en excelente y en buen estado del total plantado.

Excellent - Good - Normal - Poor - Very Poor

Maíz

Stock to Usage Ratio

Relación entre el stock final y el consumo anual

Maíz

Maíz

Maíz

- Se cultiva desde hace 9.000 años en Oriente Medio.

- 2/3 de la producción total para consumo humano.

- 1/3 de la producción total para alimentar al ganado.

- Es el cultivo que tiene más superficie plantada en el mundo.

- Su versatilidad hace que haya cosecha todos los meses del año.

Trigo

Consumo de trigo en USA

Trigo

Trigo

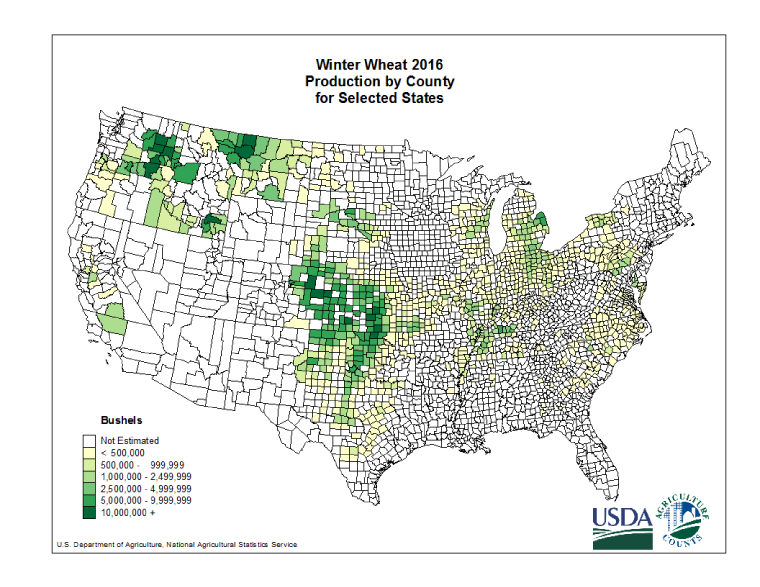

Trigo de invierno

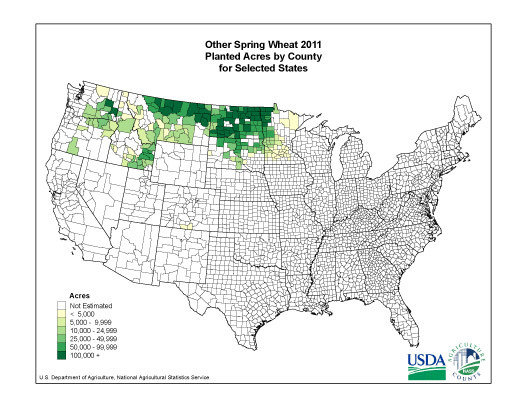

Trigo de primavera

Zonas de producción en USA

Trigo de Invierno

Plantación y Cosecha (link al progreso de cosecha)

PLANTACIÓN

COSECHA

Trigo de Primavera

Plantación y Cosecha (link al progreso de cosecha)

PLANTACIÓN

COSECHA

Trigo

Primer contrato (cosecha nueva) Julio

Ultimo Contrato (Misma cosecha) Mayo

Los carry son Julio Sep / Sep Dic / Dic Mar / Mar May

Intercosecha Seria Jul X / Jul Y o un May Julio

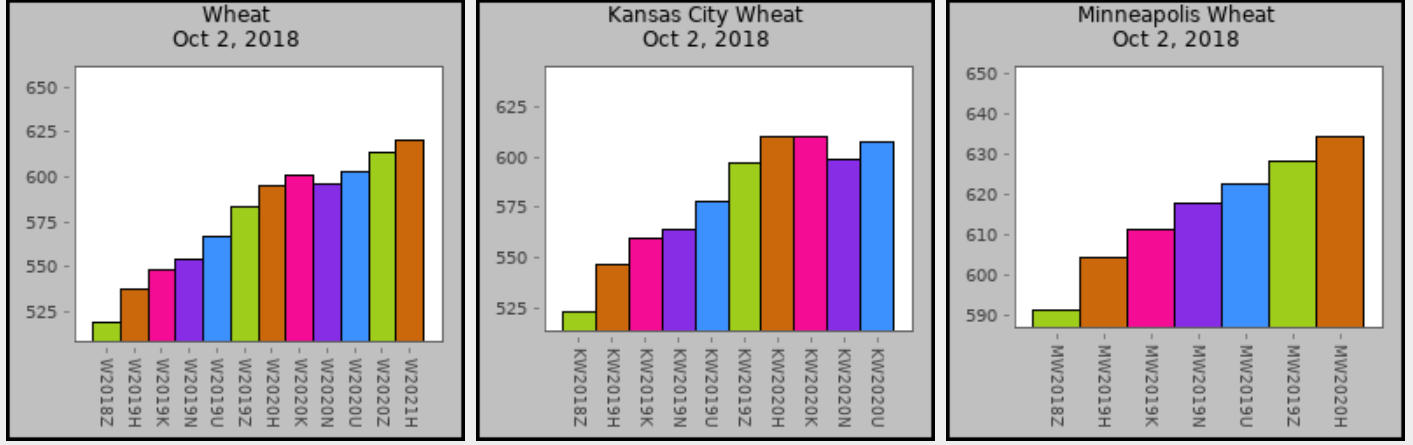

Trigo

Trigo

Diferencias en el basis grade

Trigo

Otro recurso web para predicción del tiempo (weather.gov)

Especificaciones del contrato

| Ticker | ZW (ECBOT Globex)(*) |

| Tamaño de contrato | 5.000 bushels (127 tons.) |

| Meses con contrato | mar, may, jul, sep, dic |

| Sesión regular (Globex) | lun-vier 2:00-14:45 y 15:30-20:20 CET(**) |

| Last trading day | laborable anterior al 15 del mes |

| Cotización precio | centavos por bushel |

| Tick | $0,0025 por bushel ($12,50 por contrato) |

Trigo

* En el contrato de futuros no se distingue entre el trigo de invierno y primavera . El trigo de Kansas (KW) y el de Minnesota tambien se tradean a través del Globex.

** CET: Central European Time (hora local en España). En el cambio de hora +1/-1 hay una semana con horario desfasado14:30-19:20 CET

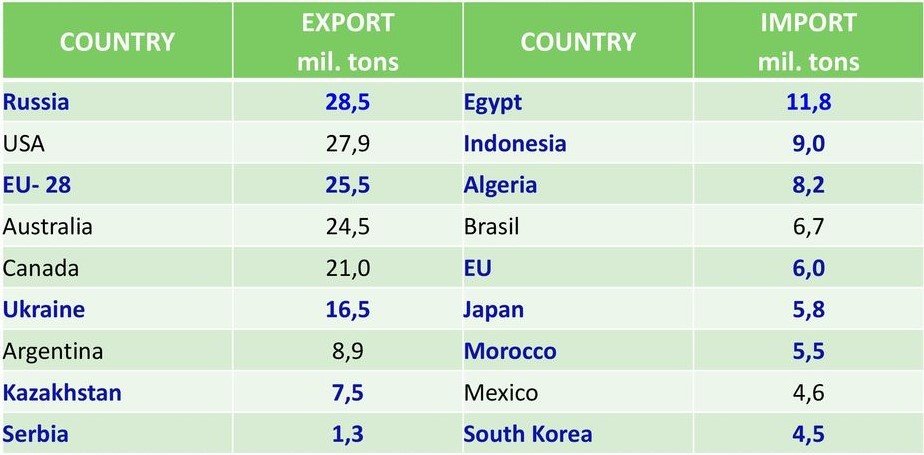

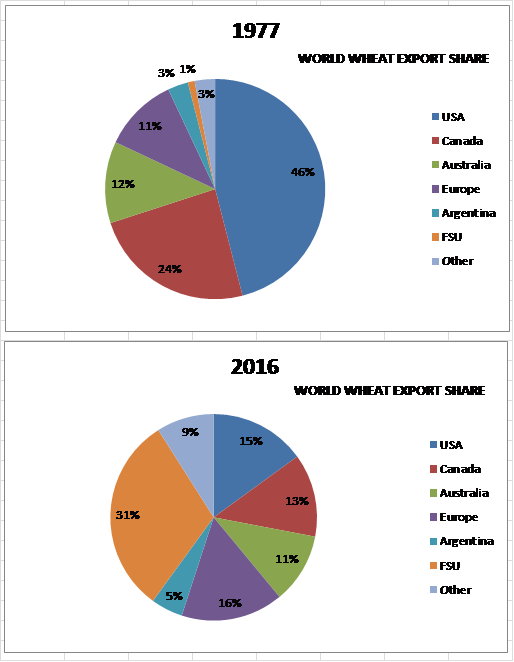

Hay varios países que son grandes productores de trigo.

Trigo

Países más exportadores e importadores del mundo.

- USA ya no es el principal exportador de trigo

- El precio del trigo depende mucho de la cosecha de otros países.

- Los fundamentales del trigo son más difíciles de controlar. Hay que tener en cuenta datos globales.

Trigo

Factores que afectan al precio

Trigo

- Restricciones en importaciones y exportaciones.

- Tasas de interés.

- Demanda elástica (sustitución)

- Costes energéticos.

- Fortaleza del dólar.

- Stocks almacenados

- Sequías y otros desastres naturales.

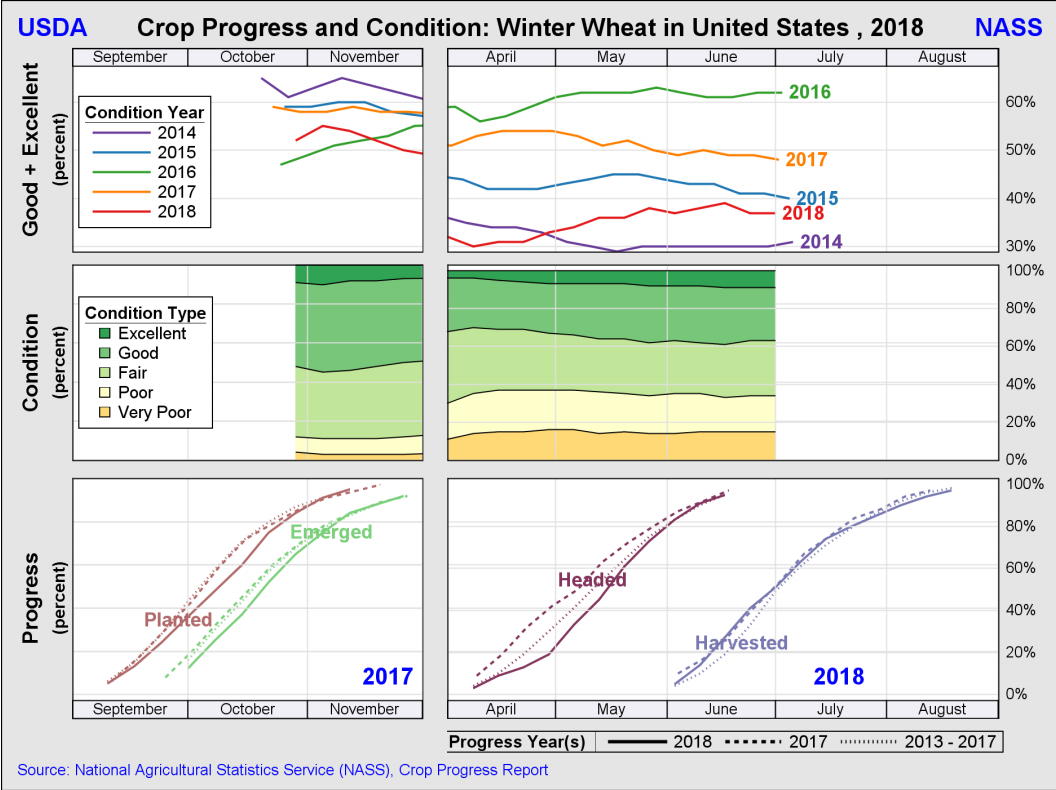

Trigo

Total de superficie plantada de trigo en USA

Trigo

Porcentaje de la plantación en excelente y en buen estado del total plantado.

Excellent - Good - Normal - Poor - Very Poor

Trigo

Stock to Usage Ratio

Relación entre el stock final y el consumo anual

Trigo

Trigo

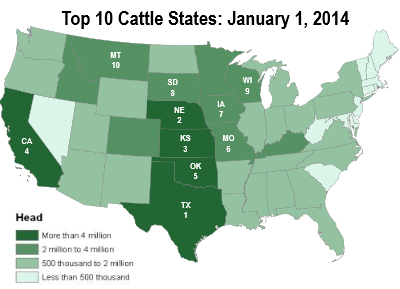

Vacas y terneros de engorde

Producción y cría de ganado vacuno en USA

- Para conseguir producir carne de ganado vacuno en USA el animal tiene que pasar por tres fases en distintos lugares desde que nace hasta que es llevado al matadero:

- El criadero.

- Las fincas de engorde o stockers.

- Establos de engorde o feedlots.

- Cuando los animales salen de las fincas y entran en los feedlots tenemos los terneros de engorde o feeder cattle.

- Cuando los animales salen de los feedlots hacia el matadero tenemos los fed cattle o live cattle.

Vacas y terneros de engorde

Tiempos en cada fase

- El tiempo total de producción desde la inseminación hasta el matadero en las vacas es aproximadamente de unos 30 meses (2 años y medio).

- 9 meses de gestación en el útero desde la inseminación.

- 7-9 meses de cría junto a la madre hasta que alcanzan las 500 libras.

- 7-10 meses en los pastos de las fincas para la segunda parte del engorde.

- 5-6 meses en los feedlots. Desde las 600-800 libras hasta las 1.100-1.350 libras.

Vacas y terneros de engorde

Terminología (link, en inglés)

Heifer: novilla que no ha tenido ninguna cría.

Steer: novillo capado para engorde.

Calf/Calves(plural): animales que están mamando de la madre.

Bull: toro o semental.

Cow: vaca que ya ha tenido alguna cría.

Placements: número de animales que entran en los feedlots.

Marketed: número de animales que salen de los feedlots para el matadero.

On Feed: número total de animales alimentándose en los feedlots.

Vacas y terneros de engorde

Ranchos de cría de terneros

- Intentan planificar los partos para la primavera.

- Cada vaca da a luz a un ternero (muy pocas veces dos).

- Las vacas que no pueden criar se sacrifican. Suele ser un 16-18%.

- Los terneros destetados (calves) pasan a comer pasto fresco o heno en los stockers durante 7-11 meses hasta alcanzar las 600-800 libras.

- El precio de las feeder cattle puede verse afectado por las condiciones de las praderas donde pastan los terneros ya que éstas dependen de la cantidad de lluvia.

Vacas y terneros de engorde

El engorde en los feedlots

- La ganancia media de peso diaria en los feedlots es de 3,2 libras/día ( o 96 libras al mes).

- El animal engorda en promedio una libra por cada 8,3 libras de pienso que come.

- Dependiendo del precio comen maíz, trigo, suplementos con soja o semillas de algodón. Todo aquello que les engorde más al menor precio.

- La media de días en el feedlot es de 149 días.

- El peso ideal para vender el ganado es de 1.100 a 1.350 libras.

Vacas y terneros de engorde

El engorde en los feedlots

- Dependiendo de los precios en el mercado spot y de futuros los productores pueden llevar al matadero antes o después a las reses.

- Los animales engordan más en invierno. El calor baja el índice de conversión de alimento en peso. Con calor comen, pero no engordan.

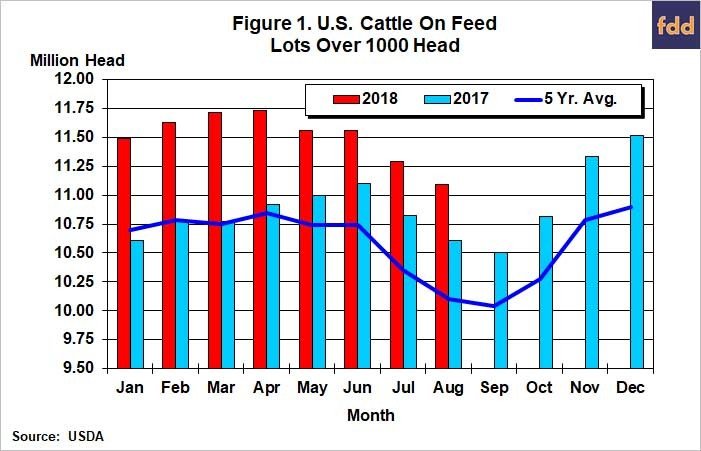

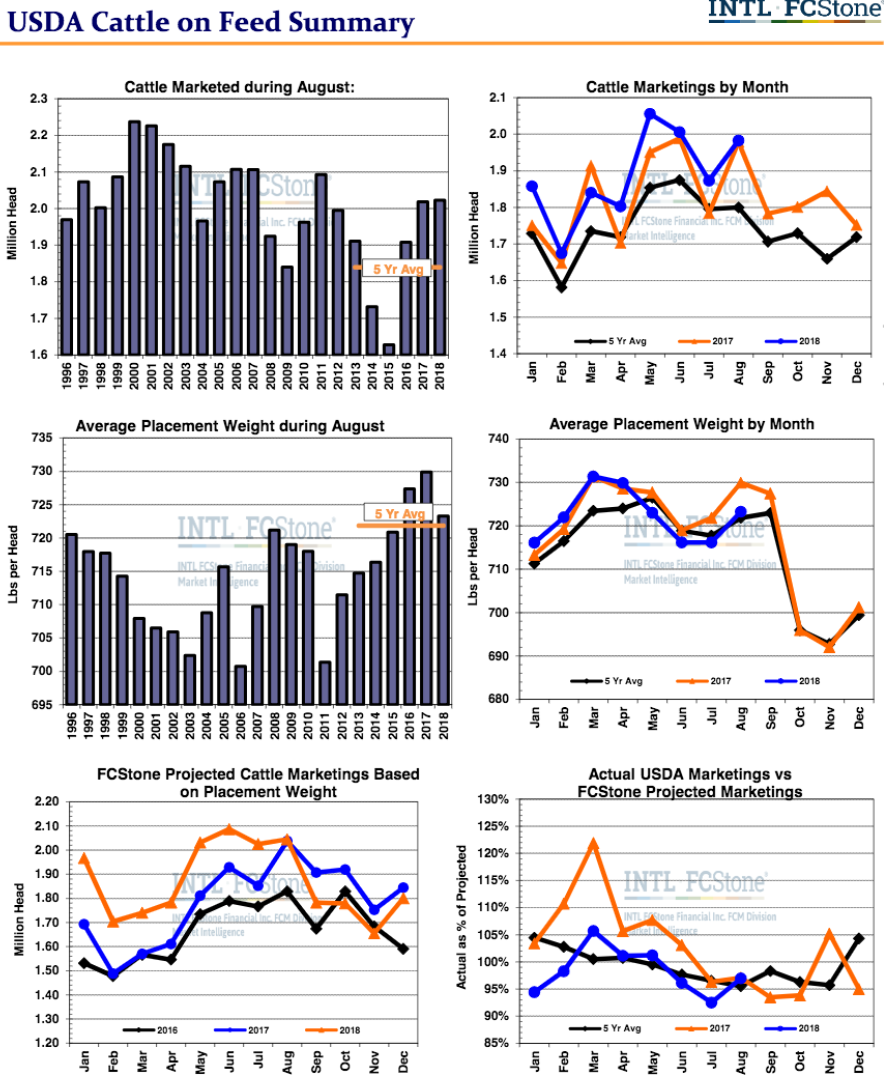

- El 80% de los establos de engorde o feedlots tienen más de 1.000 cabezas de ganado y aparecen en el informe mensual Cattle on Feed Report que publica la USDA.

Producción de vacas en USA

Vacas y terneros de engorde

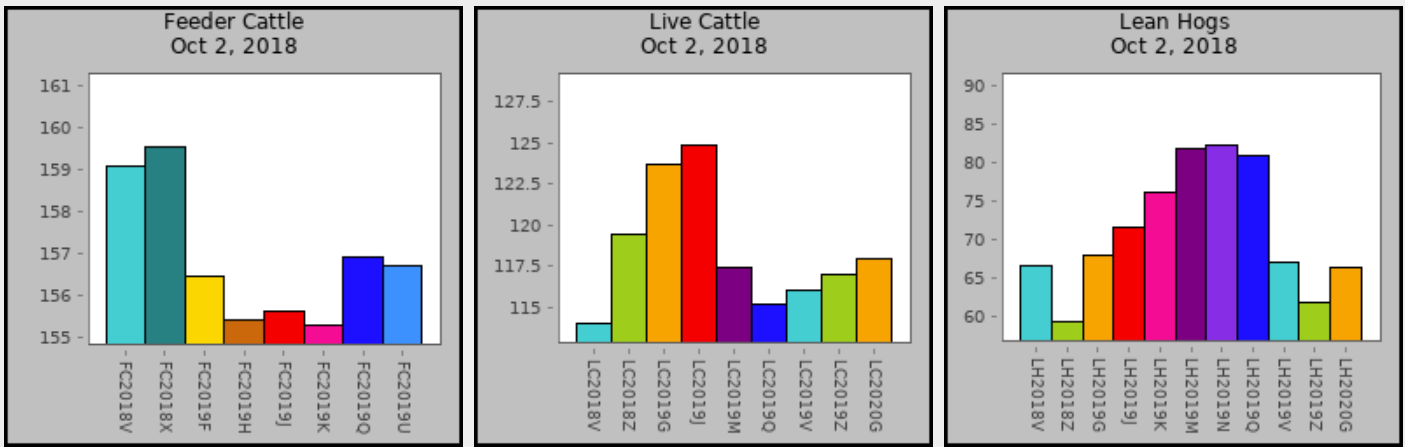

Especificaciones del contrato de Live Cattle

| Ticker | LE (CME Globex) |

| Tamaño de contrato | 40.000 libras (65% choice, 35% select) |

| Meses con contrato | feb, abr, jun, ago, oct, dic |

| Sesión regular (Globex) | 8:30-13:05 (CST) -- 15:30-20:05 (CET)(*) |

| Last trading day | último día laborable del mes |

| Cotización precio | centavos/libra |

| Tick | 0,025 /400 Punto |

| Daily price limit | 3cts/lb - 4,5cts/lb(**) - 5cts/lb (***) |

* CST: center standard time (Chicago) - CET: center european time (España)

** Si hubo limit up o down en alguno de los dos contratos más cercanos en el cierre de sesión el dpl se expande a 4,5 centavos/libra.

*** Los dos últimos días del contrato el dpl es 5 centavos/libra.

Vacas y terneros de engorde

Especificaciones del contrato de Feeder Cattle

| Ticker | GF (CME Globex) |

| Tamaño de contrato | 50.000 libras |

| Meses con contrato | ene-mar-apr-may-ago-sep-oct-nov |

| Sesión regular (Globex) | 15:30 a 20:05 CET(local) |

| Last trading day | último jueves del mes |

| Cotización precio | centavos/libra |

| Tick | 0,025 cts/lb /500 / |

| Daily price limit | 4,5 cts/lb expandible a 6,75 cts/lb |

Vacas y terneros de engorde

Factores que afectan al precio

- Los animales no se pueden almacenar mucho tiempo a diferencia de otras materias primas como los granos y los metales.

- Ciclo de producción largo (30 meses). Hay que decidir con mucha antelación si reservas más terneras para criar o las engordas para vender la carne. Si pones más a criar habrá menos animales en los feedlots. Cuesta mucho tiempo incrementar la cabaña en respuesta a mejores precios.

- Precio de los alimentos y otros inputs. Si sube el precio del maíz y la soja se puede reducir el tiempo en los feedlots para bajar costes.

- Mejoras tecnológicas que aumenten rendimientos en la cría o el engorde.

Vacas y terneros de engorde

Factores que afectan al precio

- Enfermedades como la de las vacas locas pueden disminuir rápidamente la cabaña de vacuno y disparar el precio.

- Condiciones metereológicas adversas pueden impedir el crecimiento o el transporte de los animales e interrumpir el suministro de animales al mercado.

- El precio de otras carnes puede afectar al consumo. Demanda elástica.

- Los programas gubernamentales como aranceles, nuevas normativas o regulaciones en las importaciones y exportaciones.

- Estacionalidades. Si los terneros nacen principalmente en primavera cuando hace mejor tiempo, llegarán todos al mercado a la vez. Hay meses con un número mucho mayor de matanzas que otros y la grill season hace aumentar la demanda en los meses de verano, que es cuando se hacen barbacoas.

Vacas y terneros de engorde

Informes

Cattle Forward Contracted

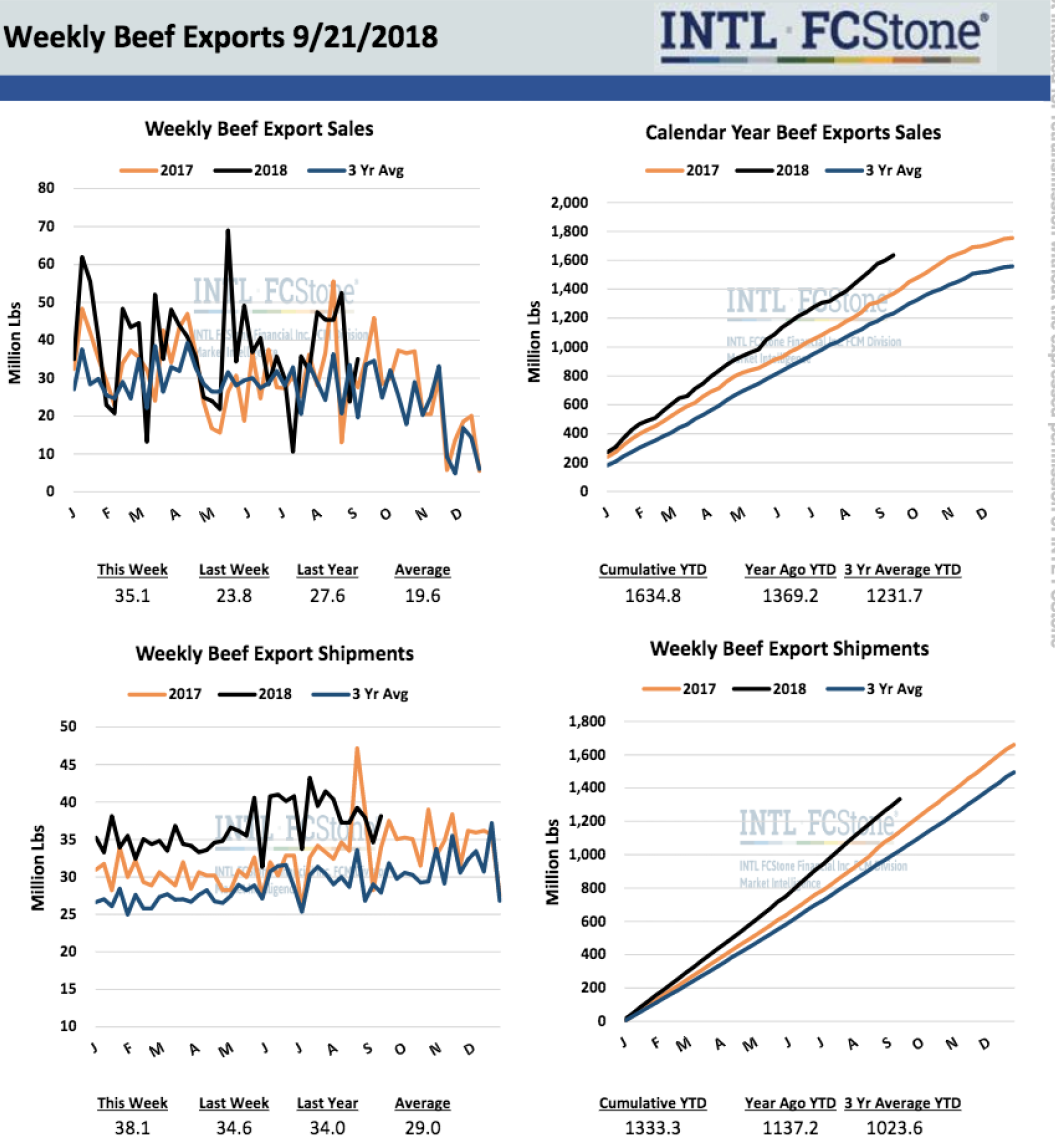

Beef Exports

Cattle on Feed

Cattle on Feed

Beef Cold Storage

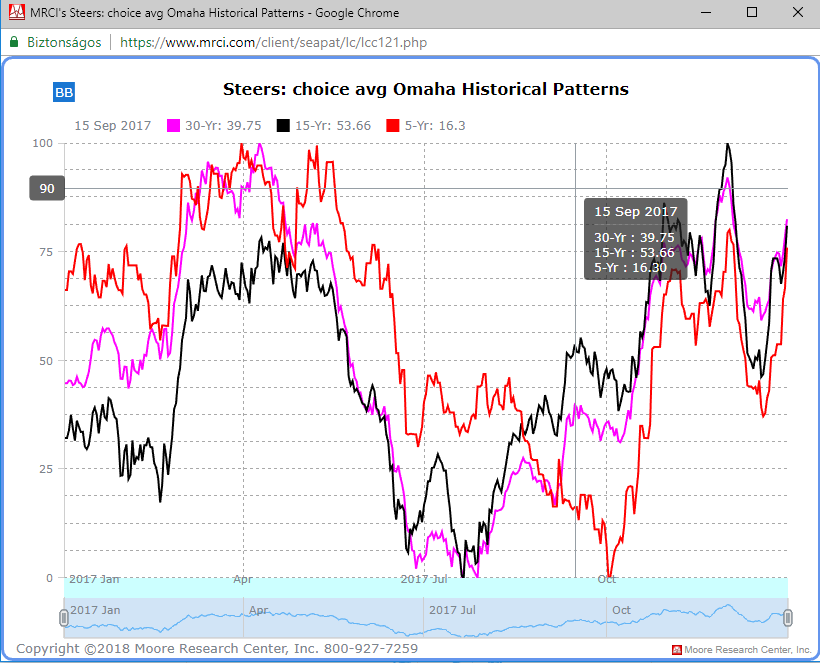

Seasonal Vacas

Seasonal Feeders

Vamos a ver gráficos por MRCI

Cerdos

Producción y cría de cerdos en USA

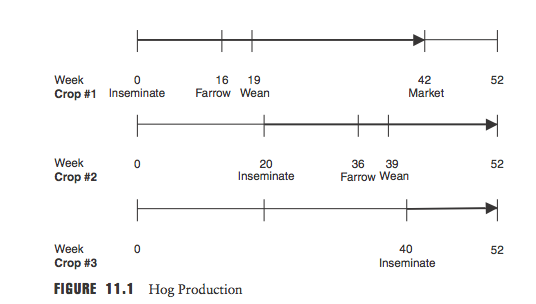

- El período de gestación son 3 meses y medio.

- La camada media suele ser de 9 lechones.

- El destete se produce a las 3 o 4 semanas de nacer.

- En 6 meses desde el nacimiento llegan a 250-260 libras y están listos para vender. En total son 9 meses y medio desde la inseminación.

- Como las vacas, también pasan por diferentes establos de cría y engorde.

Cerdos

Producción y cría de cerdos en USA

Ciclo de producción en una cerda

Cerdos

Producción y cría de cerdos en USA

- A las 4 semanas de parir una cerda puede ser inseminada otra vez.

- Una cerda puede criar 3 camadas al año. Son 3.200 libras de carne por año.

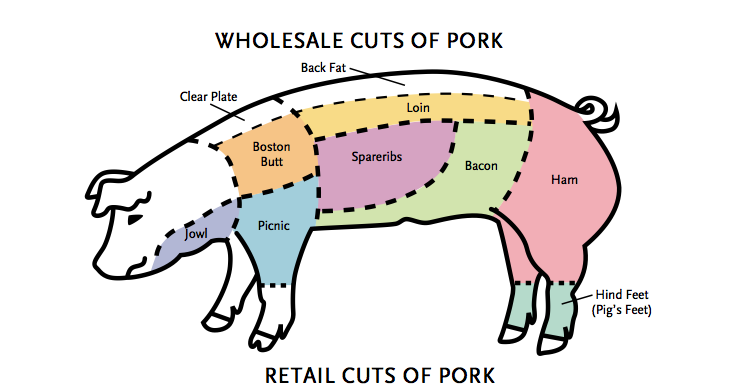

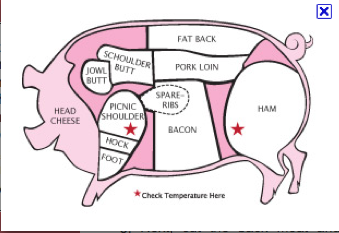

- De un cerdo de 255 libras se obtiene una canal de 190 libras con 89 lb de carne.

- El peso de la canal o carcass weight es un indicador y sale en los informes.

- También se publica el cut out value o precio por pieza de carne.

Cerdos

Especificaciones del contrato de Lean Hogs

| Ticker | HE (CME Globex) |

| Tamaño de contrato | 40.000 libras |

| Meses con contrato | feb-abr-may-jun-jul-ago-oct-dic |

| Sesión regular (Globex) | 8:30-13:05 (CST) -- 15:30-20:05 (CET)(*) |

| Last trading day | décimo día laborable del mes |

| Cotización precio | centavos/libra |

| Tick | 0,025 /400 Punto |

| Daily price limit | 3cts/lb - 4,5cts/lb(**) - 5cts/lb (***) |

* CST: center standard time (Chicago) - CET: center european time (España)

** Si hubo limit up o down en alguno de los dos contratos más cercanos en el cierre de sesión el dpl se expande a 4,5 centavos/libra.

*** Los dos últimos días del contrato el dpl es 5 centavos/libra.

Cerdos

Factores que afectan al precio

- Los animales no se pueden almacenar mucho tiempo a diferencia de otras materias primas como los granos y los metales.

- El peso de los animales depende de la temperatura y otros factores.

- Precio de los alimentos y otros inputs. Si sube el precio del maíz y la soja se puede reducir el tiempo en las granjas para bajar costes.

- Mejoras tecnológicas que aumenten rendimientos en la cría o el engorde.

- Enfermedades como la PED o la fiebre africana pueden disminuir rápidamente la cantidad de cerdos y disparar el precio.

Cerdos

Factores que afectan al precio

- Condiciones metereológicas adversas pueden impedir el crecimiento o el transporte de los animales e interrumpir el suministro de animales al mercado.

- El precio de otras carnes puede afectar al consumo. Demanda elástica.

- Los programas gubernamentales como aranceles, nuevas normativas o regulaciones en las importaciones y exportaciones.

- Estacionalidades. Los pesos varían con la temperatura. Hay meses con un número mucho mayor de matanzas que otros y la grill season hace aumentar la demanda en los meses de verano, que es cuando se hacen barbacoas.

Cerdos

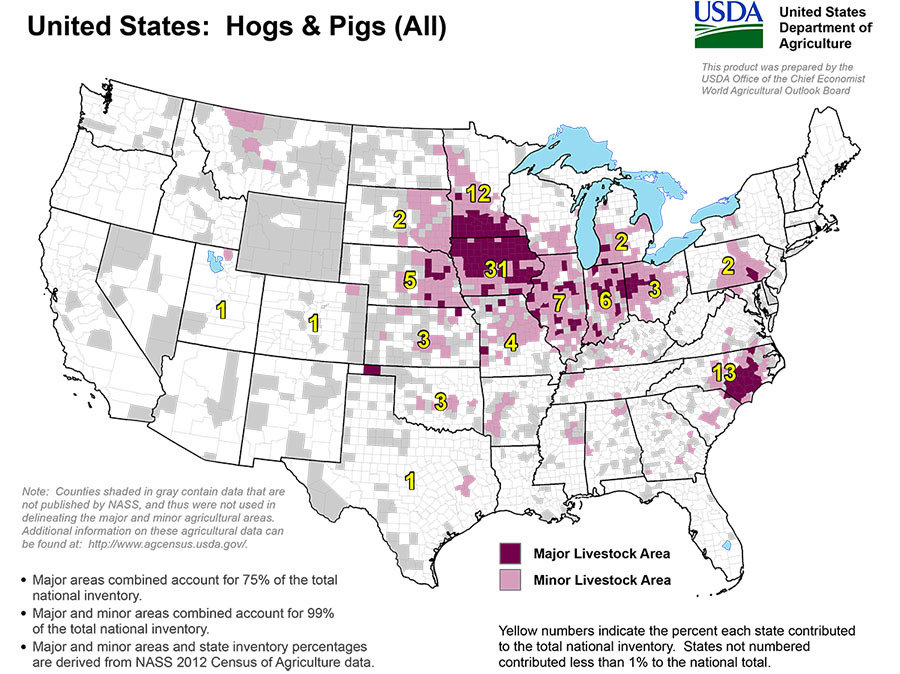

Producción y cría de cerdos en USA

Cerdos

Producción y cría de cerdos en USA

El más interesante es el resumen diario de la USDA:

En esta página salen los informes diarios de cerdos:

Gilt: cerda que no ha parido.

Sow: cerda que ya ha parido.

Farrowing: gestación.

Litter: camada.

Weaning: destete.

Piglet: lechón.

Pork: cerdo listo para ir al matadero.

Terminología (link)

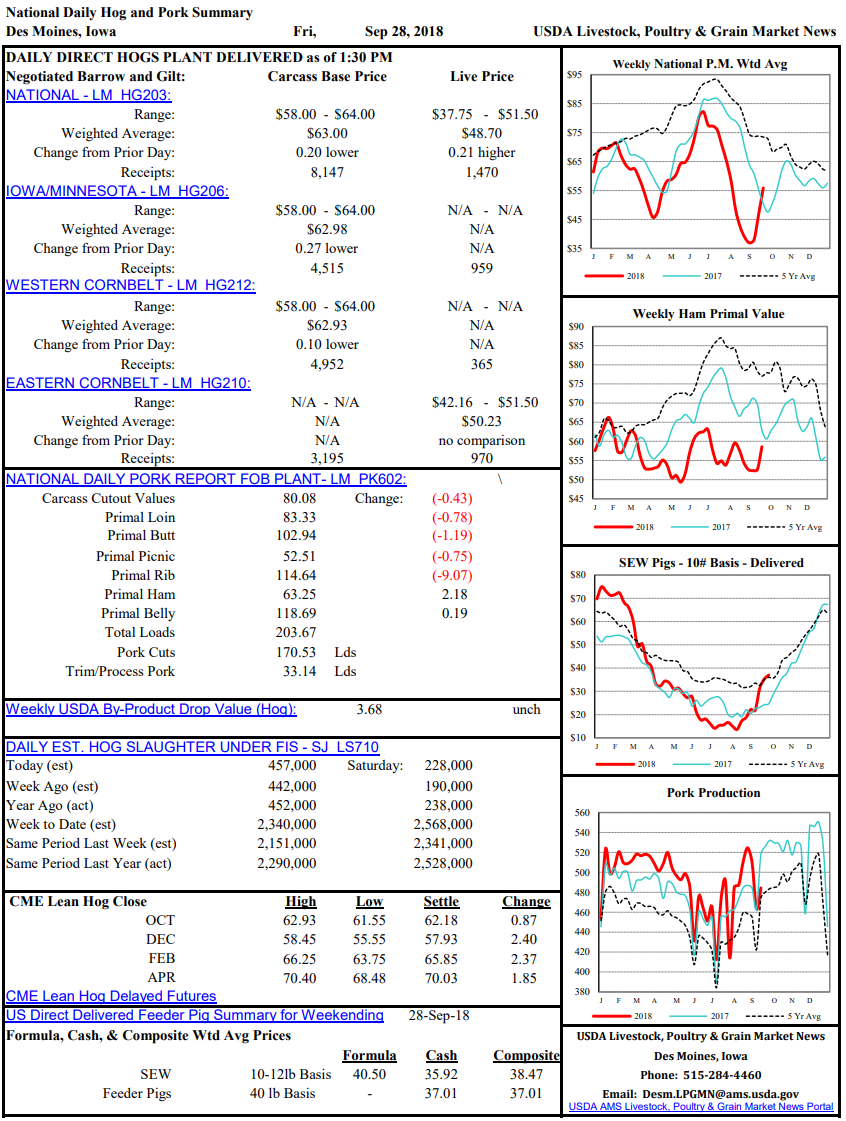

Resumen diario USDA Hog and Pork

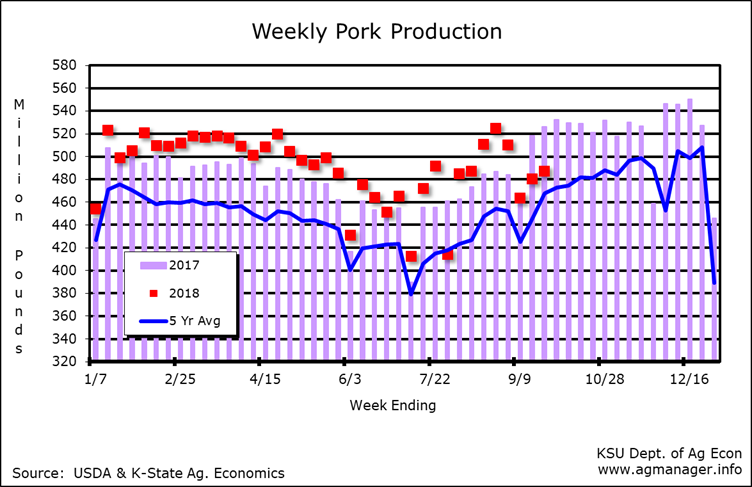

Producción de cerdos por semana

Peso de cerdo vivo por semanas

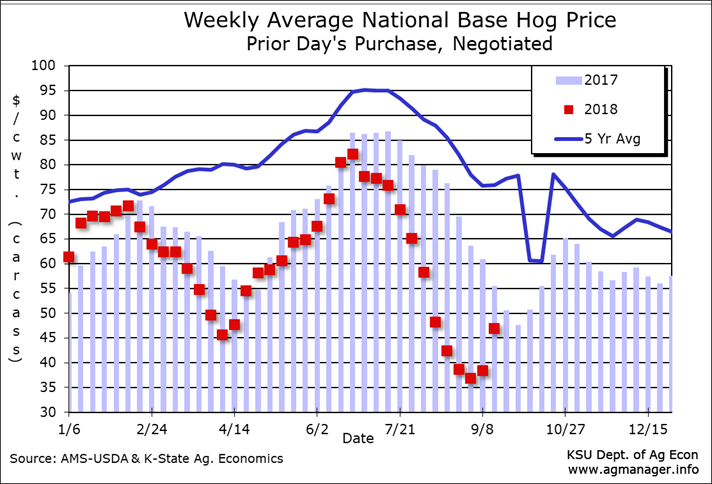

Precio de las canales de cerdo por semanas

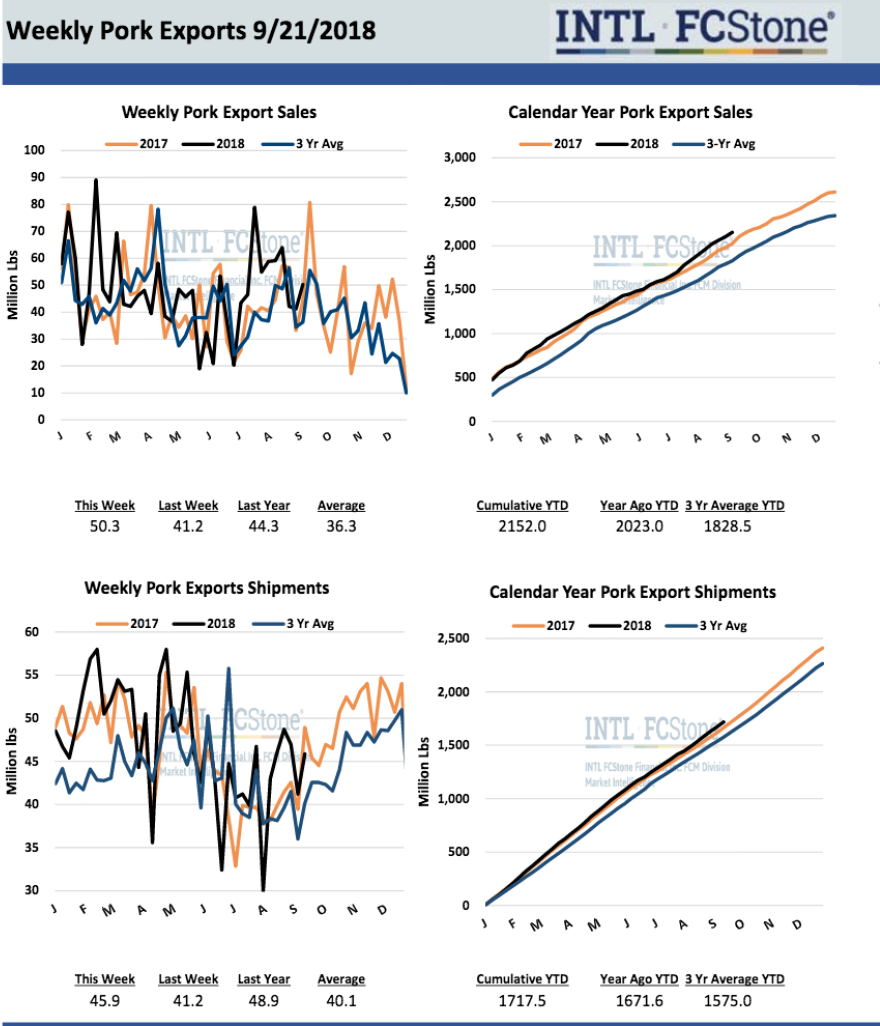

Exportaciones semanales de cerdos

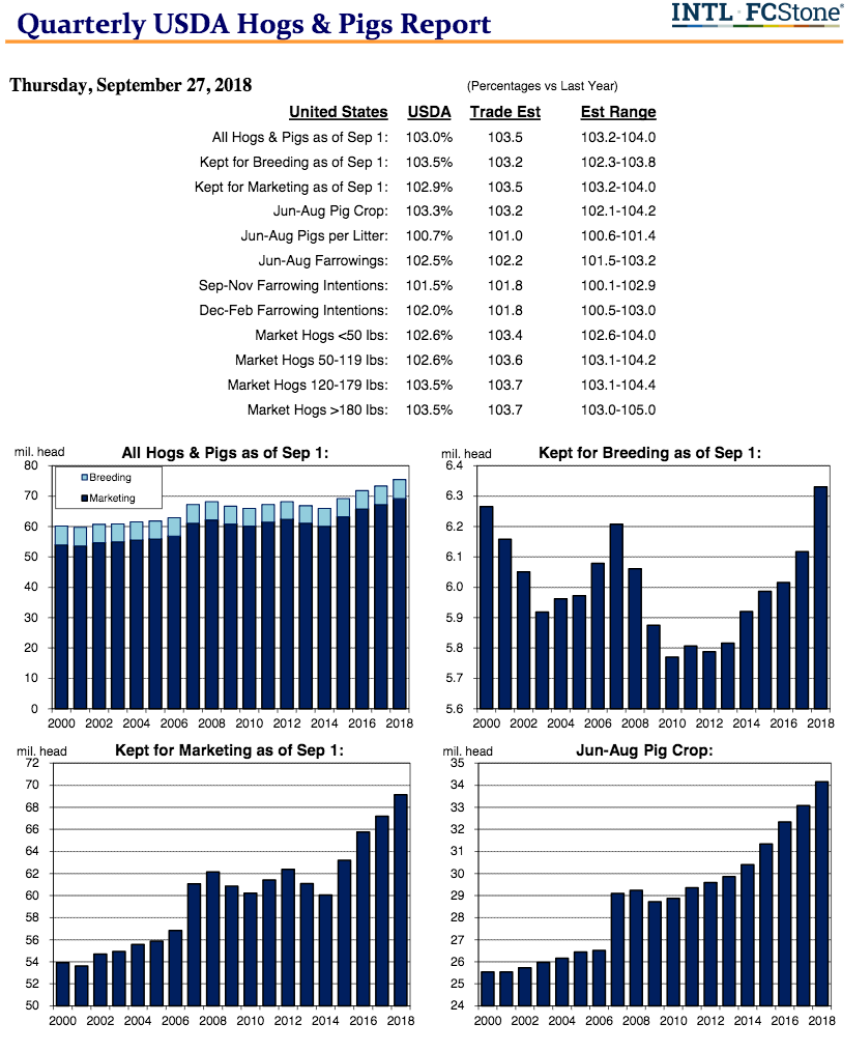

Informe trimestral USDA

Estructura de los precios en el cerdo

Trader Workstation de Interactive Brokers

Idea: si usáis IB podéis copiar esta forma de presentar los futuros.

Es la que usa Latirus.

Los contratos cercanos se mueven más que los lejanos generalmente cuando hay un movimiento fuerte en el precio. En los cerdos el contrato de mayo no se opera mucho.

Estos movimientos los aprovechamos con spreads entre los distintos meses del mismo subyacente.

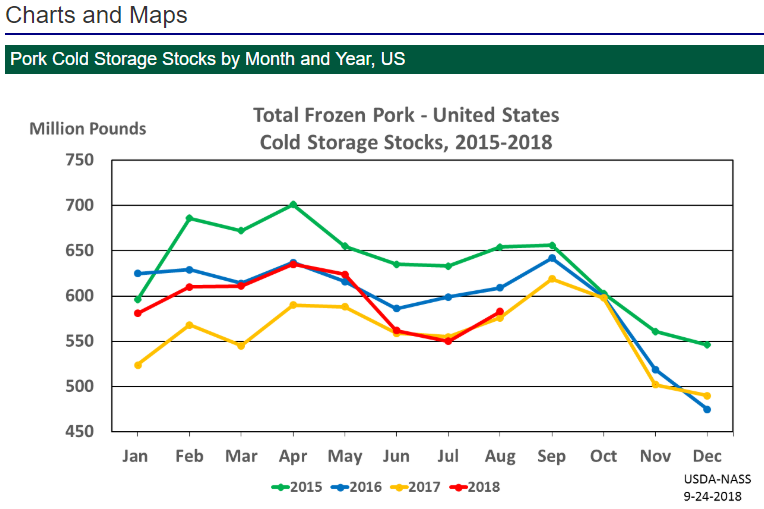

Grafico Cold Storage (Nevera)

Report cerdos con datos

https://www.ams.usda.gov/mnreports/lsddhps.pdf

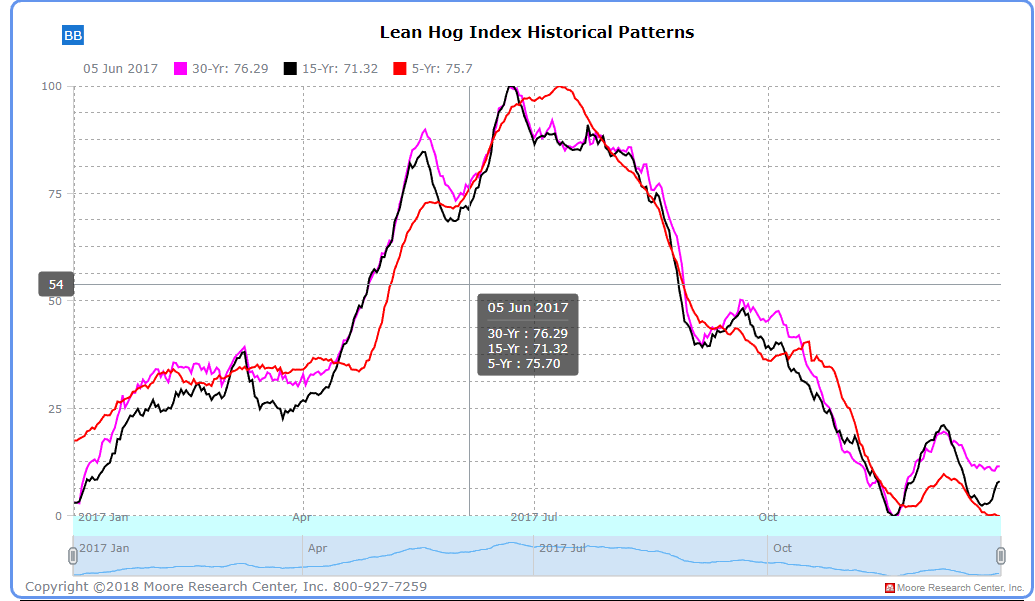

Vamos a ver gráficos por MRCI

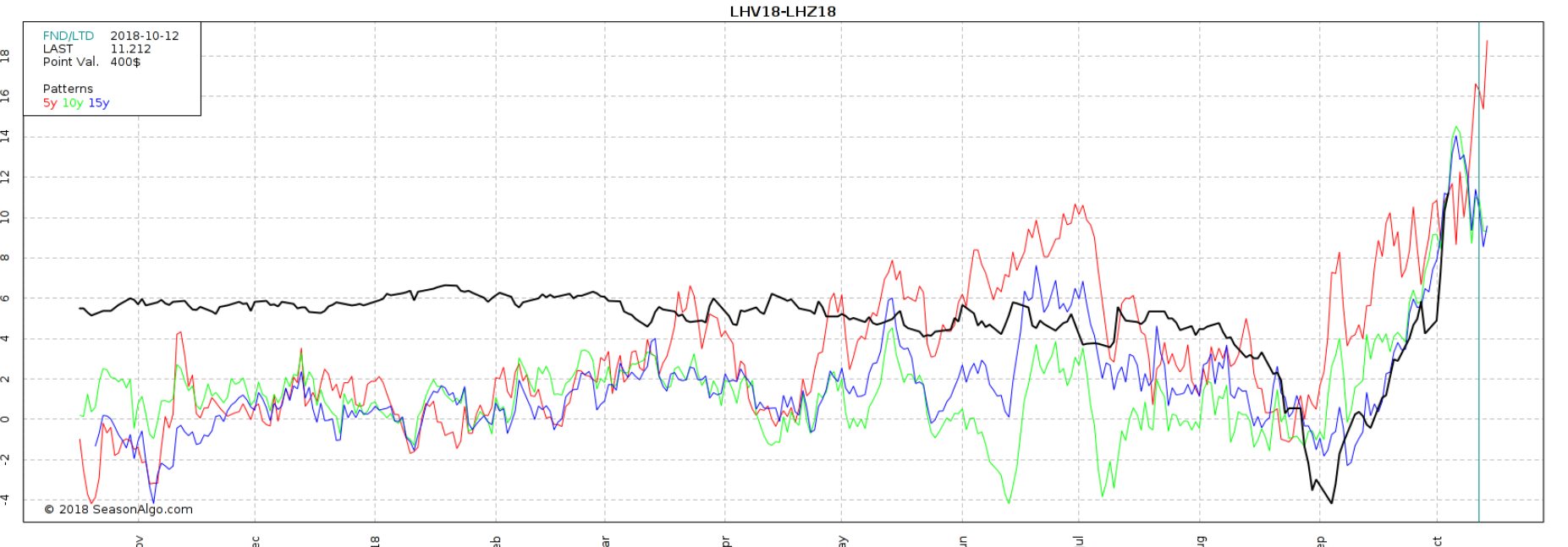

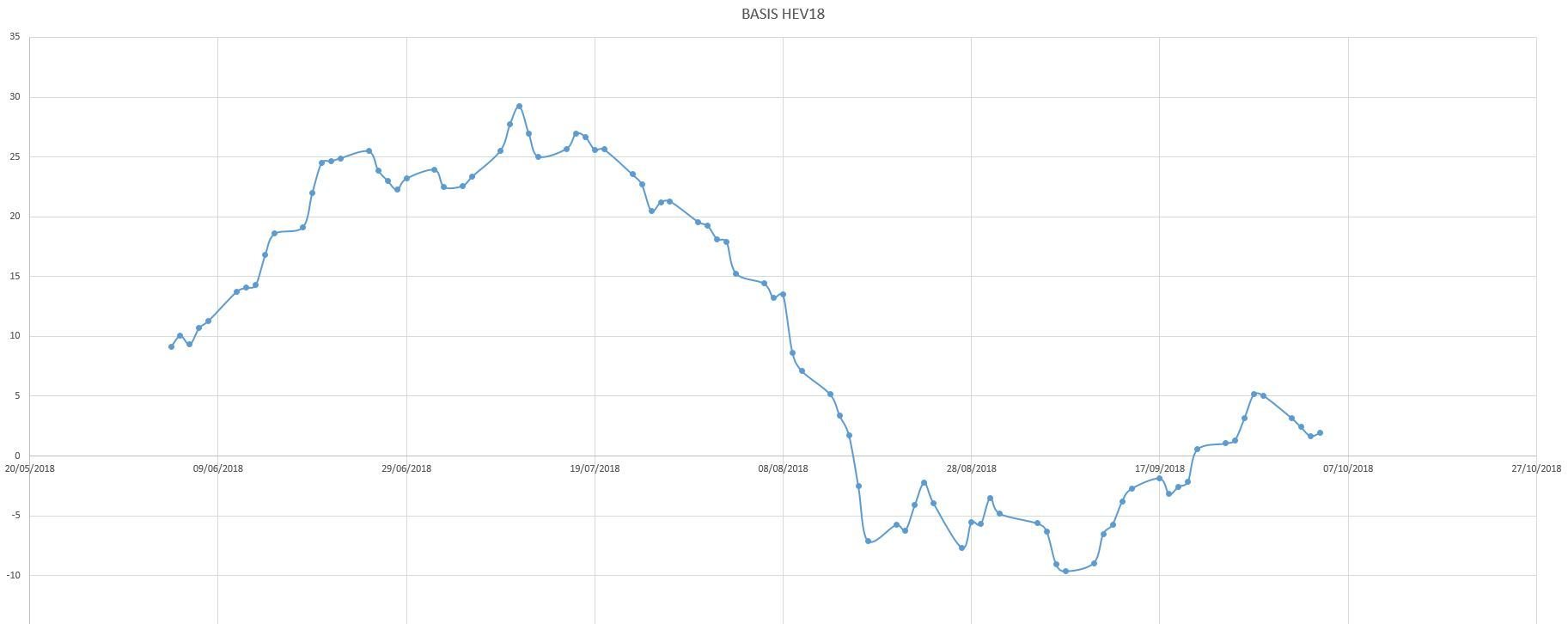

Análisis Spread VZ Hogs (Oct Dic )

Basis de V (Cash - Futuro)

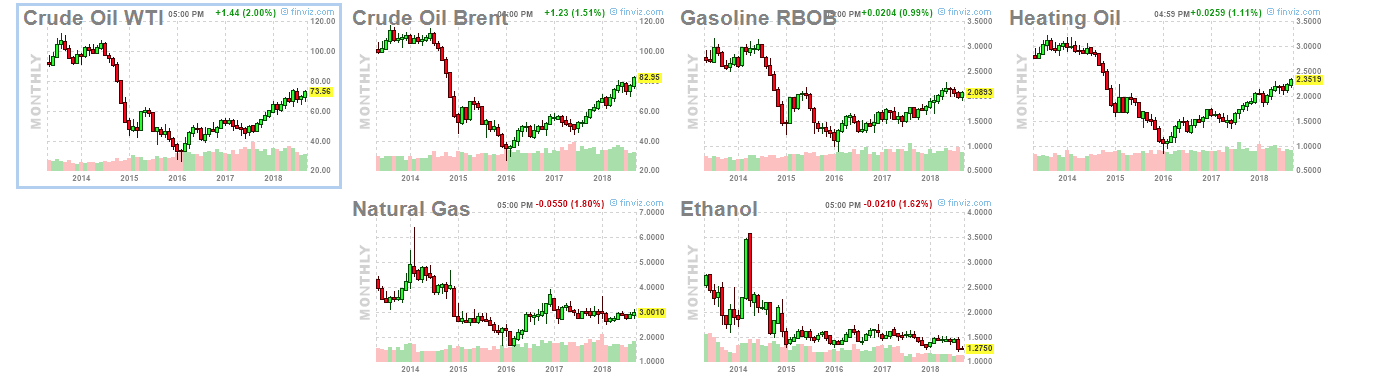

Mercado de Energía

Los futuros más importantes de energía son

- Futuros de WTI

- Futuros de Brent (Europeo)

- Futuros de Heating Oil

- Futuros de Gasolina

- Futuros de Gas Narutal

- Futuros de Gas Oil (Europeo)

- En los últimos años han ganado terreno los futuros de Crudo de Oriente Medio y los futuros de Crudo de China, pero no los toco, tiene poco volumen y por la zona horaria.

Mercado de Energía

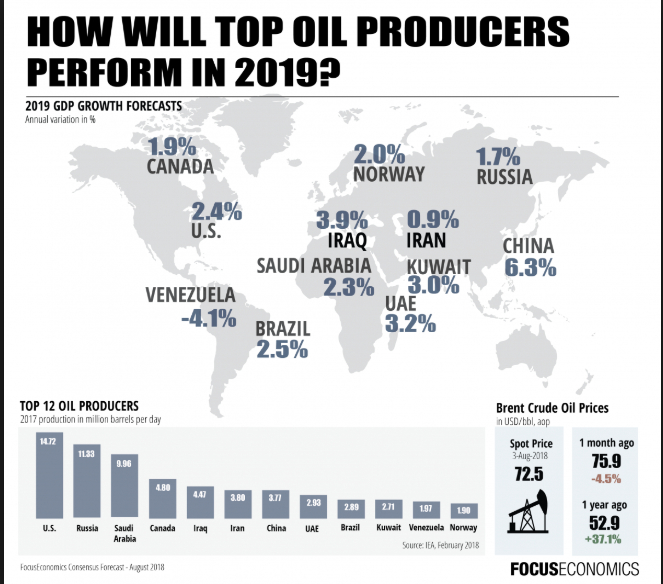

Los Productores más importantes

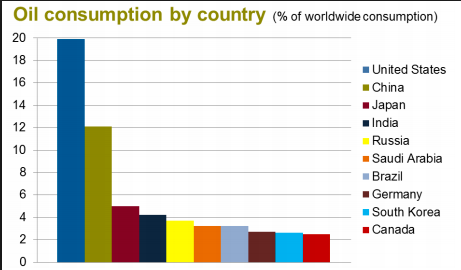

Los consumidores

Los Países Occidentales dependemos de la energía

Mercado de Energía

OPEP

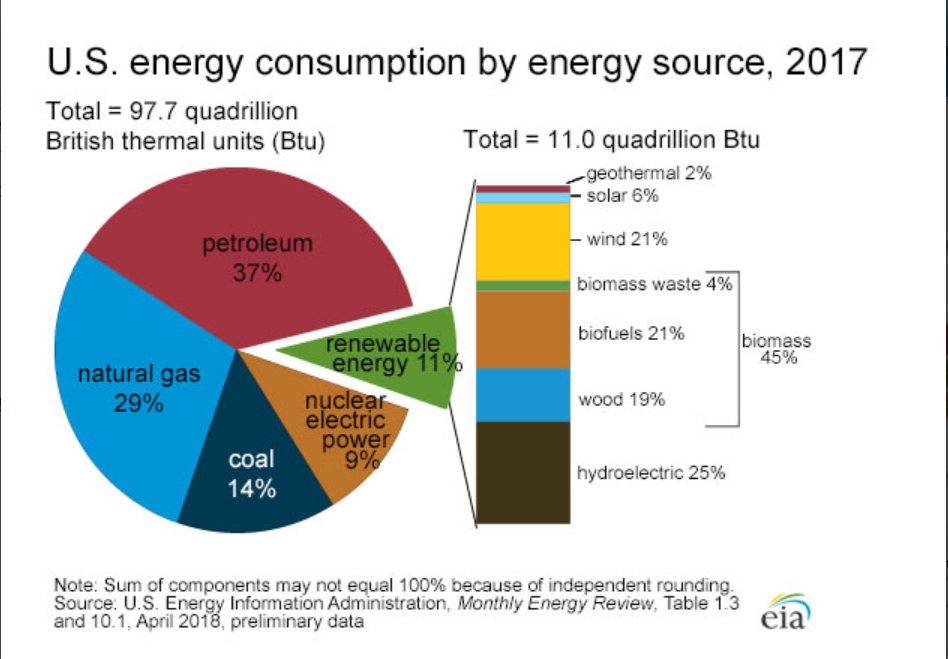

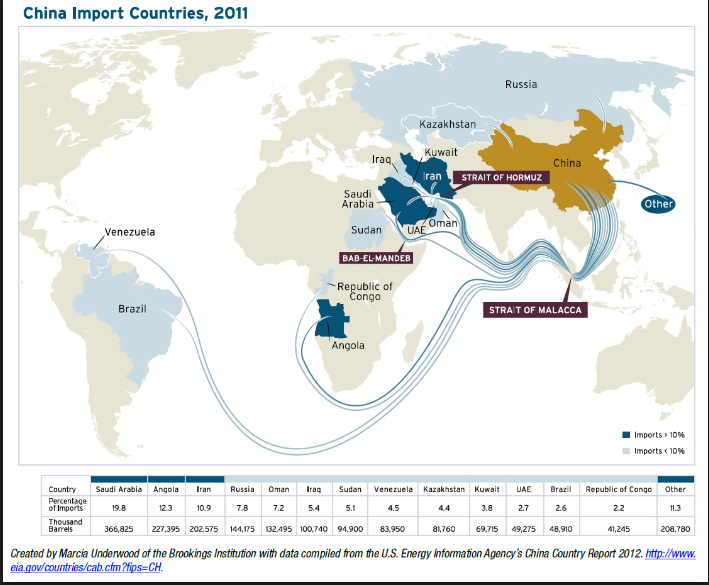

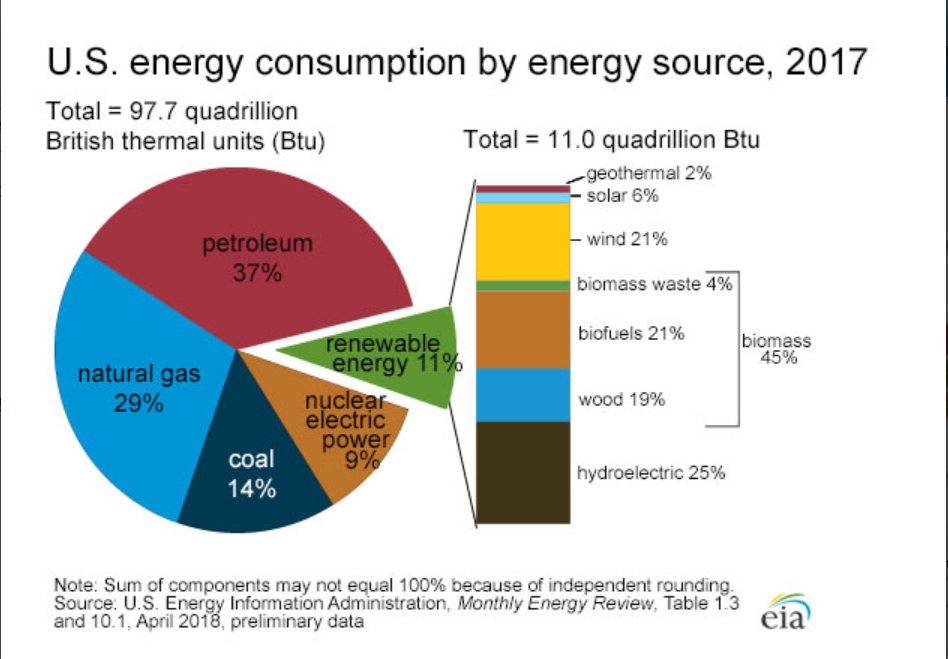

Fuentes de Energía en USA

Uso de Energía

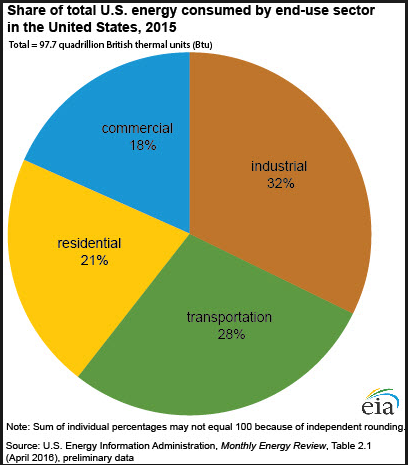

Movimiento de la energía por el mundo

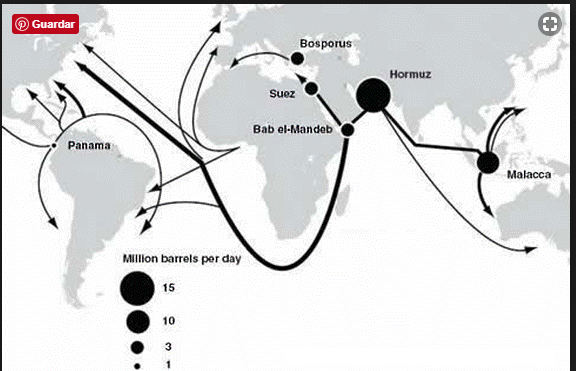

China Import

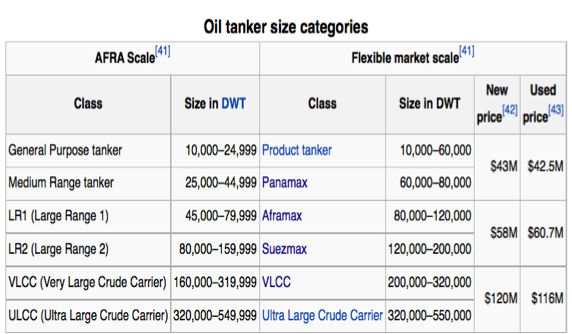

Transporte del crudo

Transporte del crudo

- Aframax: Mar Negro, Mar del Norte, Caribe, China, Mediterráneo

- Panamax: Son normalmente los cargueros que pueden atravesar el canal de Panamá

- Suezmax: Lo mismo en el canal de Suez

- VLCC y Los ULCC Rutas muy largas

Es muy importante saber que los grandes bancos hacen negocio con los barcos. Ya está prohibido pero aun lo hacen.

WTI y el Brent

Son los contratos mas importantes en cuanto a energía en el mundo

Son parecidos pero no tanto

WTI

- Mejor calidad (API)

- Local Cushing Oklahoma

- No es de referencia mundial

- Refleja la eco americana (Mayor Consumidor)

- Depende de la acumulación

- Es un flujo contínuo

Brent

- Pozos del Mar del Norte

- Los stocks que se pueden mirar son los de ARA (Amsterdam Rotterdam Antwerpen)

- Es referencia mundial Media docena

- Refleja la oferta y demanda mundial

- Depende del trasporte

- No es un flujo contínuo

A pesar de todo esto en los últimos años ha cambiado mucho la estructura de estos dos contratos

WTI y el Brent

Cushing Oklahoma

Es el Lugar donde se entregan los contratos del CL

API (Amercian Petroleum Institute)

El API gravity no es más que una fórmula (matemática y biológica) que se toma para medir la relación entre el peso del agua y el crudo. Si un petróleo tiene un Api mayor que 10, significa que es menos pesado que el agua y flota en la superficie. (Ej: BP y el golfo de Mexico ), y si es menor que 10, no flota, y se considera amargo.

Clasificación del petróleo según su gravedad API

Relacionándolo con su gravedad API el American Petroleum Institute clasifica el petróleo en "liviano", "mediano", "pesado" y "extrapesado”

Crudo liviano o ligero: tiene gravedades API mayores a 31,1 °API

Crudo medio o mediano: tiene gravedades API entre 22,3 y 31,1 °API.

Crudo pesado: tiene gravedades API entre 10 y 22,3 °API.

Crudo extrapesado: gravedades API menores a 10 °API.

El WTI tiene un API de 39,6 grados y 0,26 % de sulfuro , es extradulce , y mayoritariamente se utiliza para refinar gasolina..

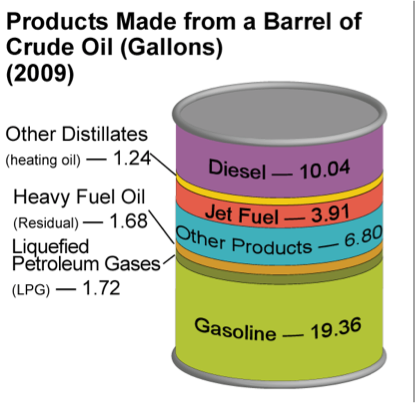

¿Qué se hace con el crudo?

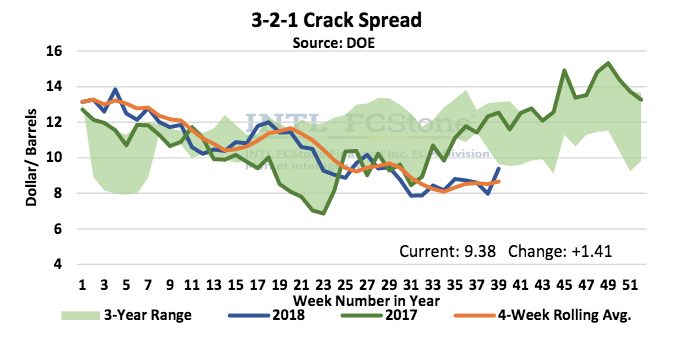

Crack Spread

El Crack spread es el que nos indica el margen de las refinerías.

- 3 Contratos de futuros de crudo

- 2 de Gasolina (RB)

- 1de Heating Oil (HO)

Es muy importante saber que el crudo en si no vale para nada.

Si se procesa salen los dos productos (Gasolina y Gasóleo de Calefacción) .

Por esto tiene estacionalidades diferentes.

| Ticker | CL (NYMEX Globex) |

| Tamaño de contrato | 1000 Barriles |

| Meses con contrato | Todos |

| Sesión regular (Globex) | 15:00 a 20:30 CET(local) |

| First Notice Day (FND) | El primer dia del mes del Vto |

| Cotización precio | centavos/barril |

| Tick | 0,01/ Barril $10 por tick /$1000 |

| Daily price limit | No tiene Limite |

Crudo CL

| Ticker | BR (ICE) |

| Tamaño de contrato | 1000 Barriles |

| Meses con contrato | Todos |

| Sesión regular (Globex) | 15:00 a 20:30 CET(local) |

| First Notice Day (FND) | Es un mes antes del Vto de Contrato (Los de Marzo es el ultimo dia de enero ) |

| Cotización precio | centavos/barril |

| Tick | 0,01/ Barril $10 por tick /$1000 |

| Daily price limit | No tiene Limite |

Brent

| Ticker | RB (NYMEX Globex) |

| Tamaño de contrato | 42.000 Galones |

| Meses con contrato | Todos |

| Sesión regular (Globex) | 15:00 a 20:30 CET(local) |

| First Notice Day (FND) | El primer dia del mes del Vto |

| Cotización precio | cetavos por gallon |

| Tick | 0,0001/ Galon $4.2 por tick /$4200 Punto |

| Daily price limit | No tiene Limite |

Gasolina RB

| Ticker | HO (NYMEX Globex) |

| Tamaño de contrato | 42.000 Galones |

| Meses con contrato | Todos |

| Sesión regular (Globex) | 15:00 a 20:30 CET(local) |

| First Notice Day (FND) | El primer dia del mes del Vto |

| Cotización precio | cetavos por gallon |

| Tick | 0,0001/ Galon $4.2 por tick /$4200 Punto |

| Daily price limit | No tiene Limite |

Heating Oil (HO) Gasoleo de Calefacción

Heating Oil (HO) Gasóleo de Calefacción

- Se le llama destilado: Esta en el mismo grupo que el diesel, jet fuel, keroseno

- De cada barril sale uno 10 gallones de Heating y unos 4 de Jet.

- Las refinerías tiene la posibilidad de cambiar un poco el proceso para producir más de cada producto en base a las necesidades (Añadidos).

- Se preparan mucho para el llamado "heating season", temporada de calefacción.

- Importan mucho de Europa, donde se orientan más a productos destilados pero esta tendencia cambió en los últimos años.

- Por esto la mayoría de los depósitos está en la costa este.

- Se utiliza mucho en la parte Nordeste de Estados Unidos para calefacción.

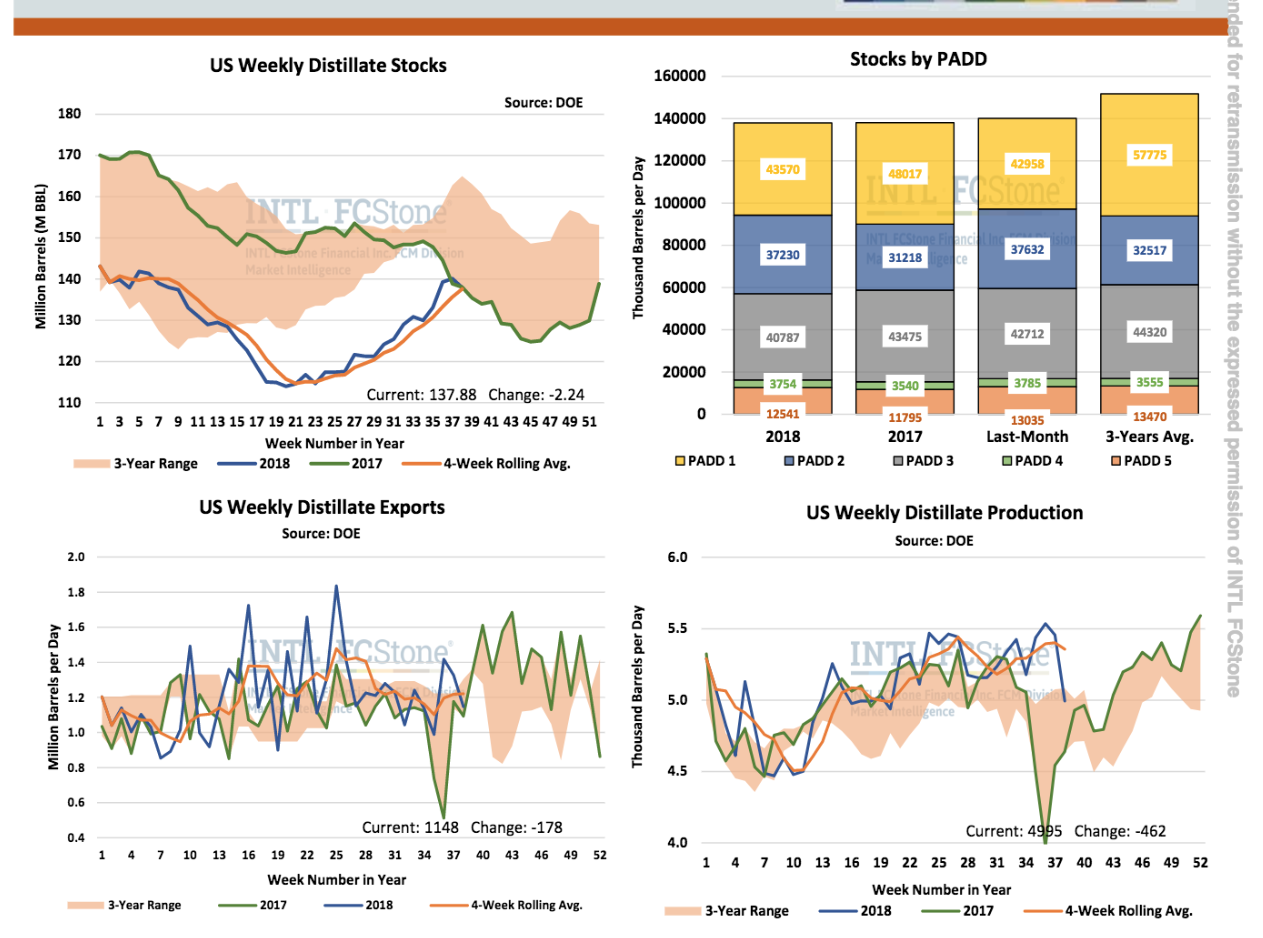

- Muy importante ver donde hay heating oil en los PADDS.. si no está bien localizado, es decir no está en el PADD que toca puede haber volatilidad de precios.

- Hay que vigilar el efecto del Niño y la Niña y la época de Huracanes.

- El cambio en las temperaturas puede afectar de forma significativa el precio de Heating Oil.

- Se entrega en el Harbour de NY.

- Hay que vigilar los precios de los sustitutos y el precio de los competidores (Jet Fuel, Diesel, Nat Gas etc) .

Heating Oil (HO) Gasóleo de Calefacción

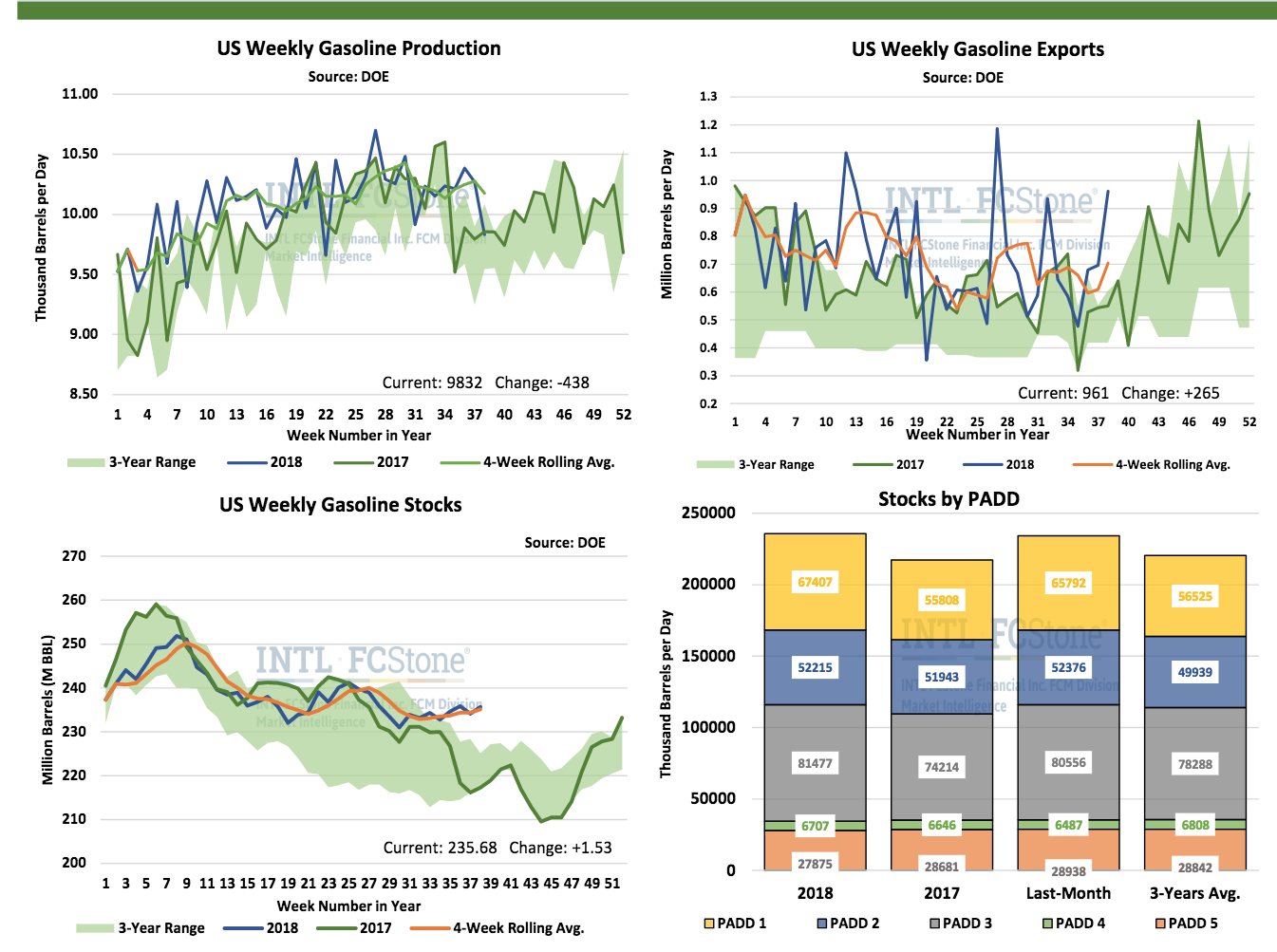

Gasolina Rb

- De cada barril de salen unos 20 galones de Gasolina casi un 47 %

- Es lo más importante a la hora de refinar, es lo que más se consume.

- Normalmente después del parón de invierno, durante la primavera, las refinerías empiezan muy fuerte con el Rb, se preparan para el verano

- El “driving season” es desde el Memorial Day (último lunes de Mayo) y dura hasta el Labor Day, (primer lunes de Septiembre), es el período vacacional.

- Es muy importante ver la acumulación de los stocks.

- No siempre pueden producir todo lo que necesita, para compensar se importa desde el extranjero.

Gasolina Rb

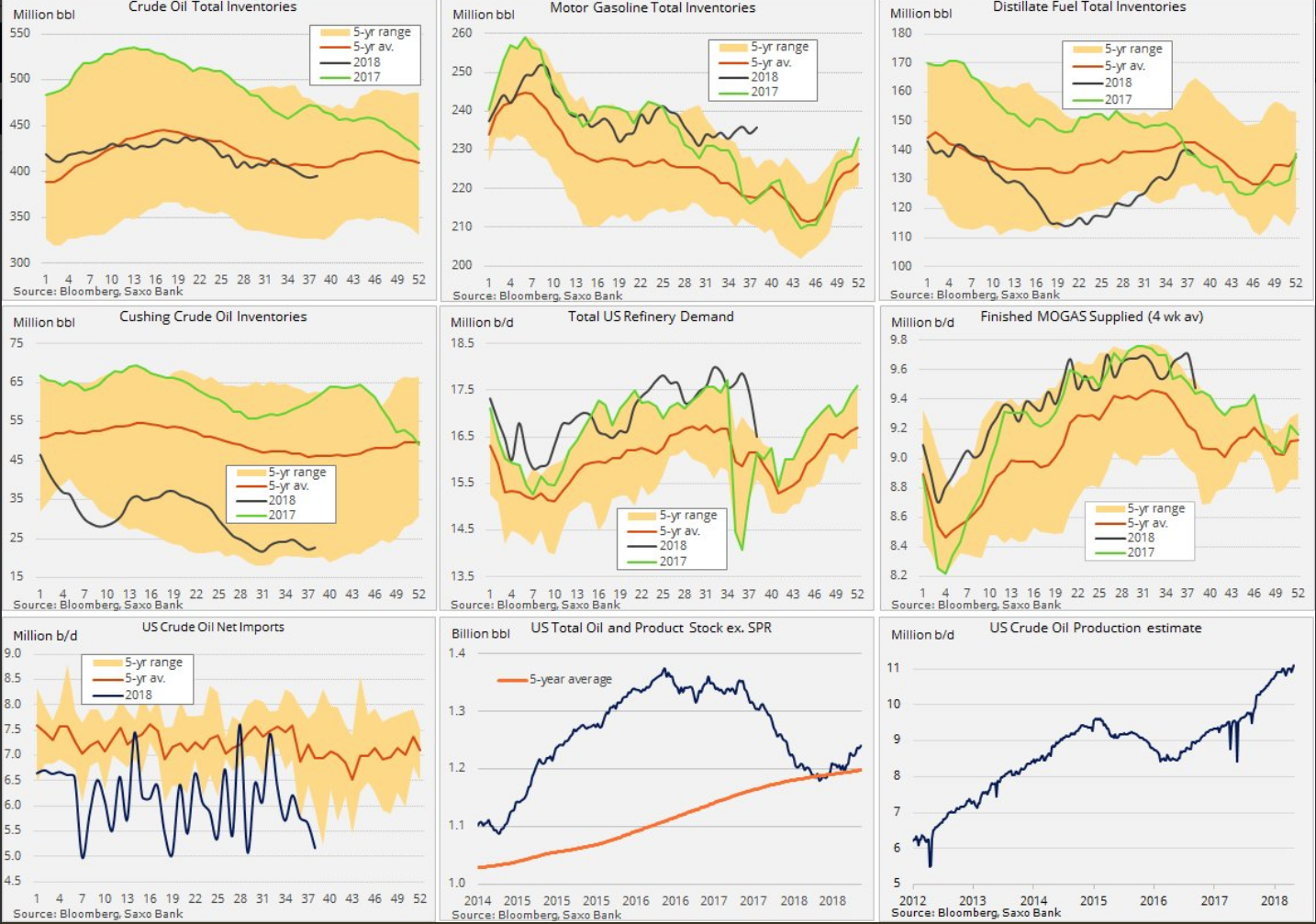

Analisis del mercado

Me pregunto

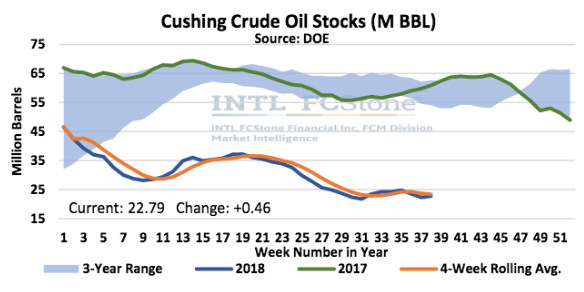

¿Como están los stocks (oferta demanda export )de crudo?

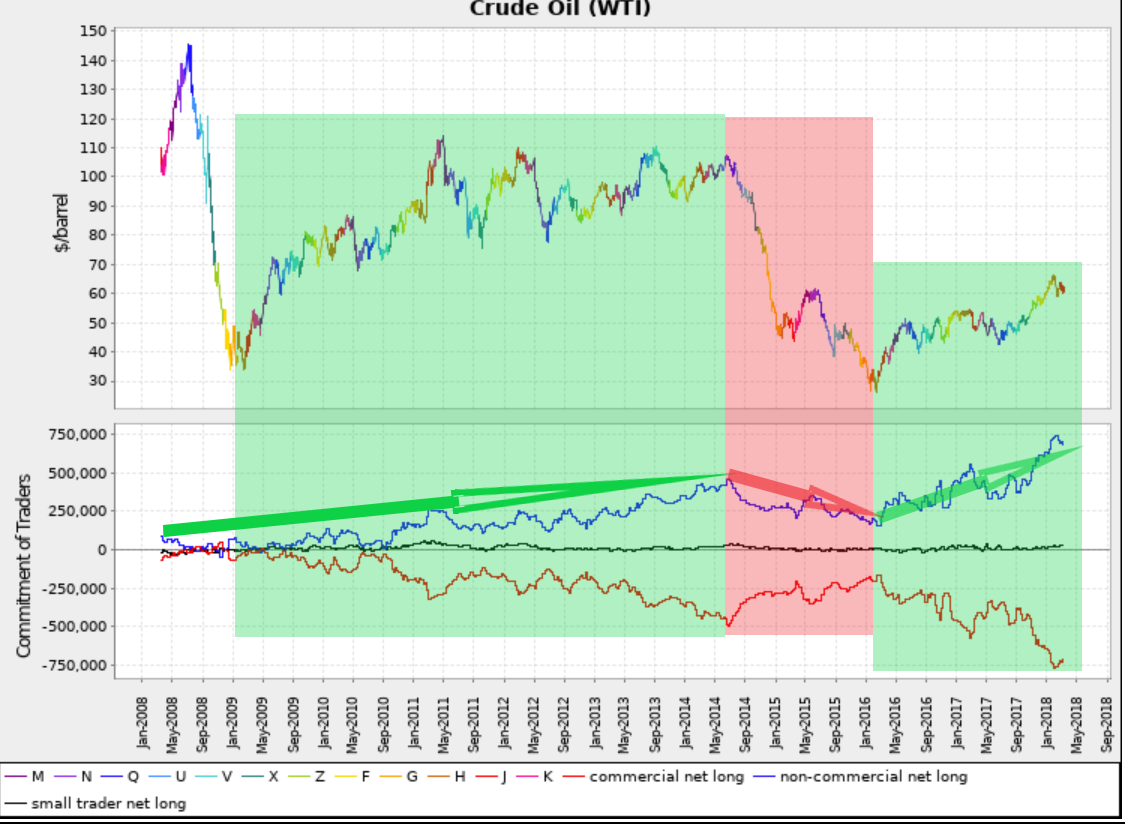

¿Como esta el Cot del Crudo)

¿Como esta la curva del crudo?

¿Como están los spreads de crudo?

¿Que tiempo hara y que tiempo se espera ?

Análisis del mercado

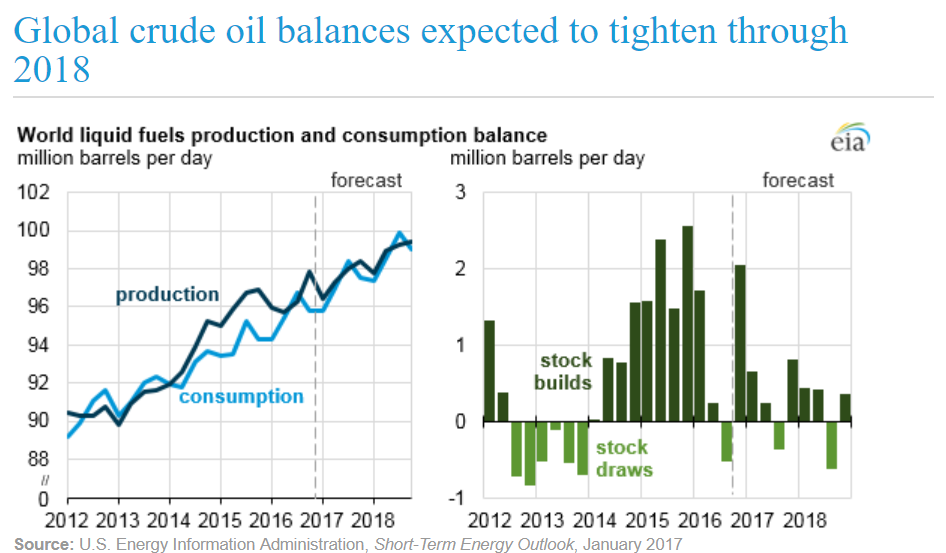

¿Cómo están los stocks de crudo?

Análisis del mercado

¿Si quiero ver los datos yo mismo?

Análisis del mercado

¿Cómo está el cot del crudo?

Análisis del mercado

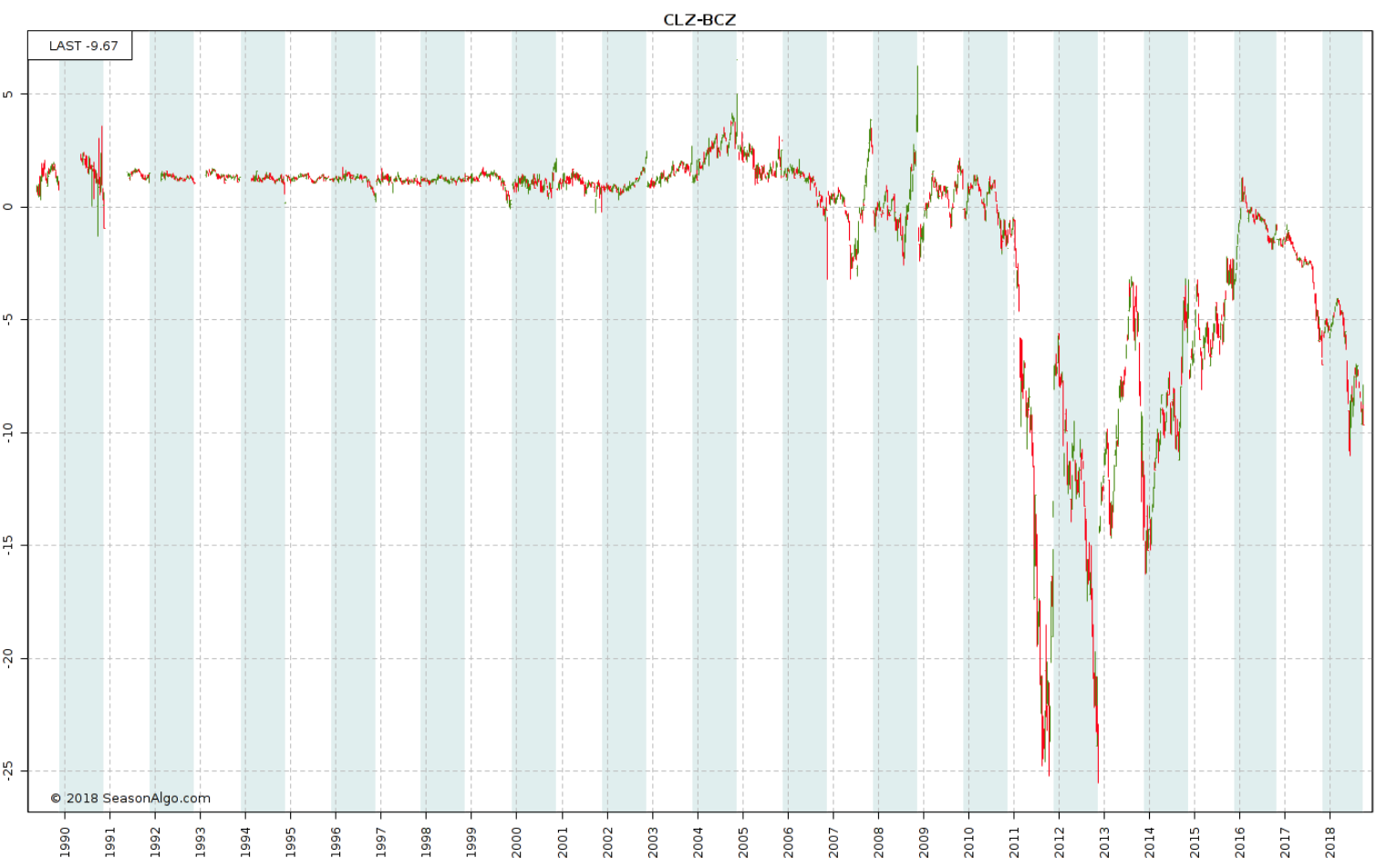

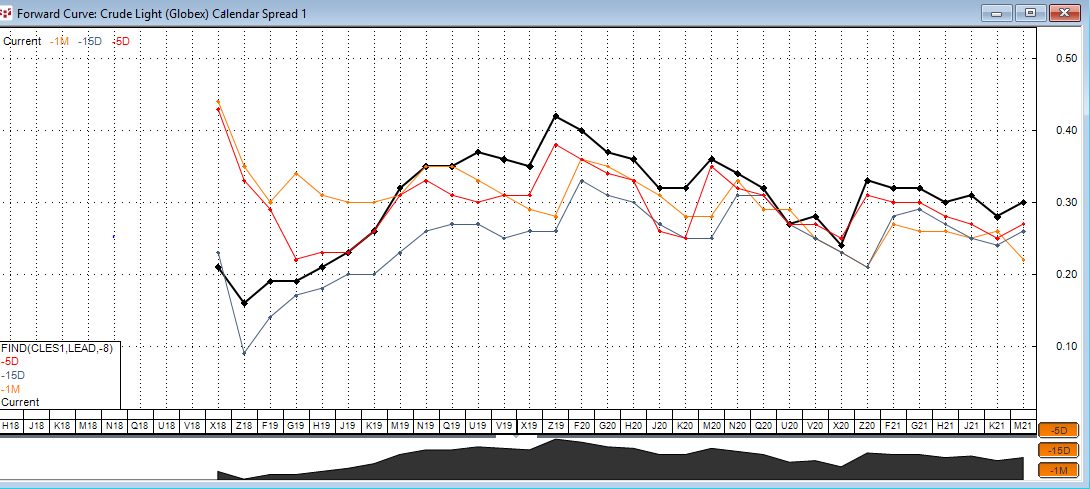

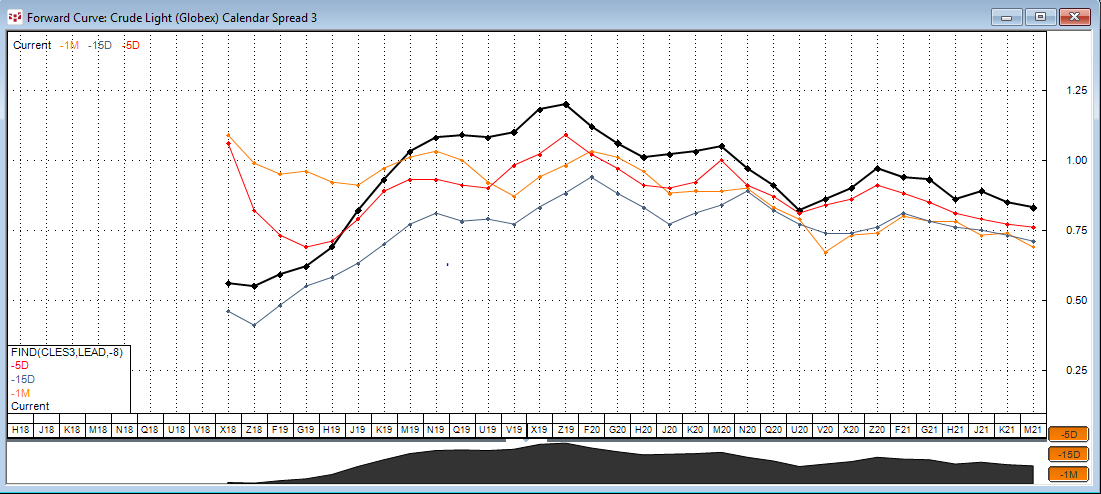

¿Cómo están Los Spreads de crudo ?

Análisis del mercado

¿Cómo están Los Spreads de crudo ?

https://www.seasonalgo.com/system/portfolio/edit?id=258018&key=5425u&_fid=80cn

Analisis del mercado

Análisis del mercado

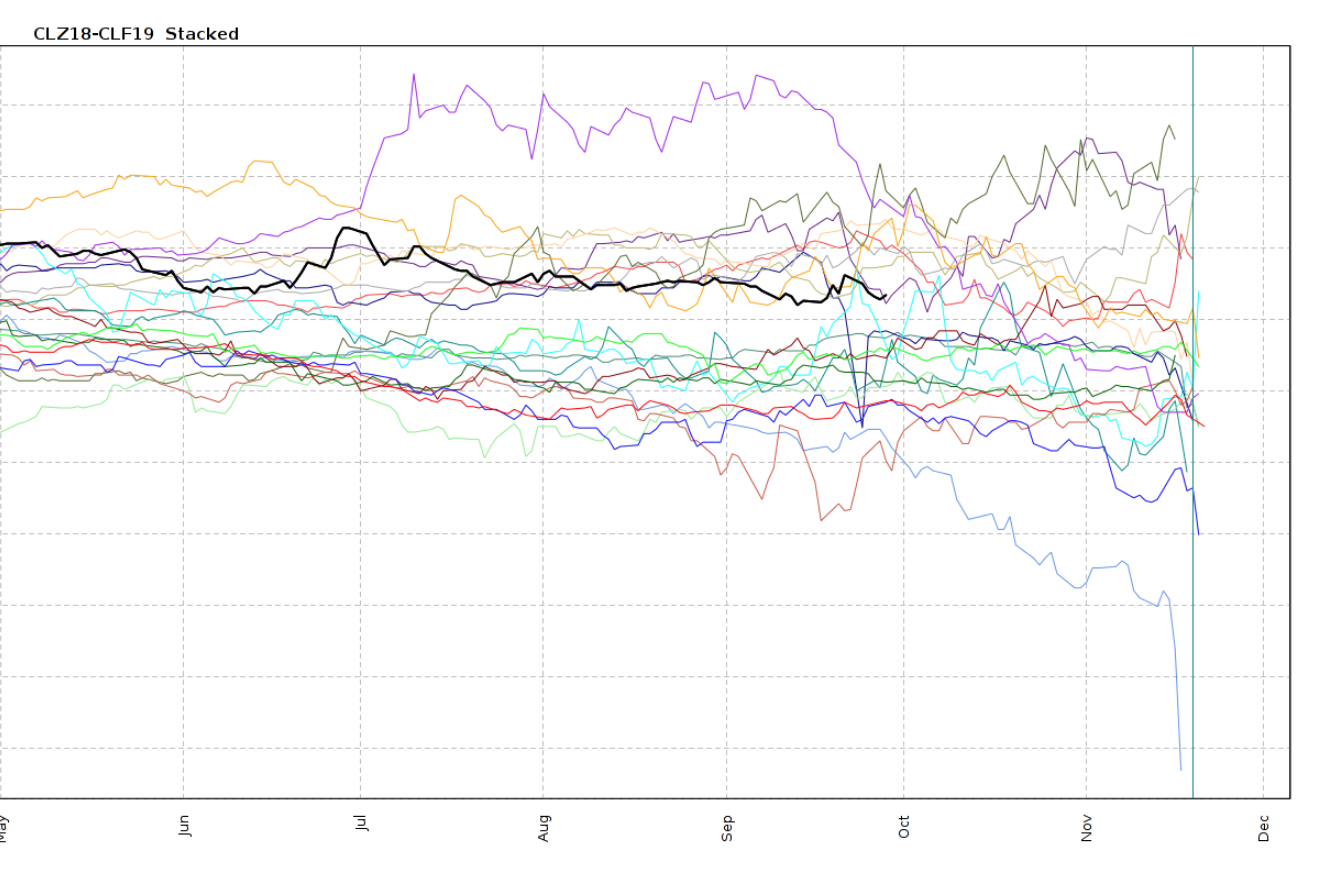

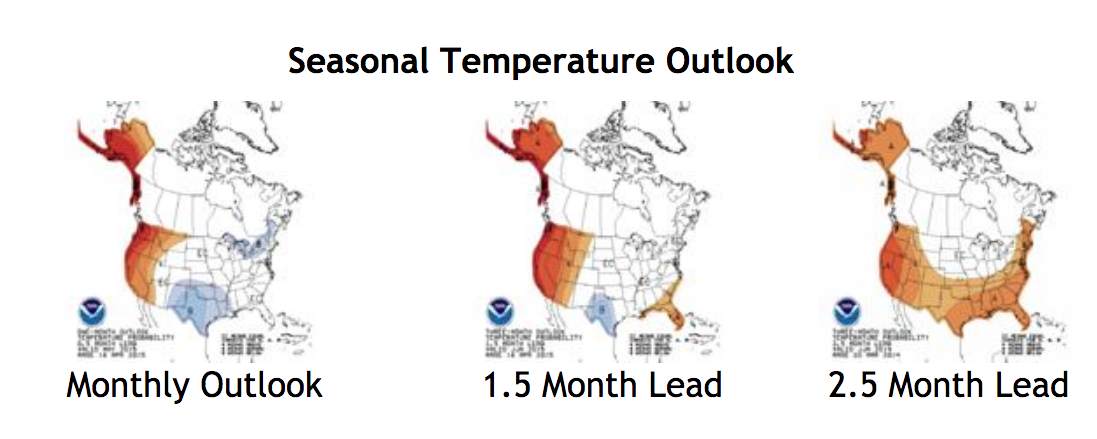

¿Qué tiempo hace?

hhttp://www.qtweather.com/temps/index.php

Análisis del mercado

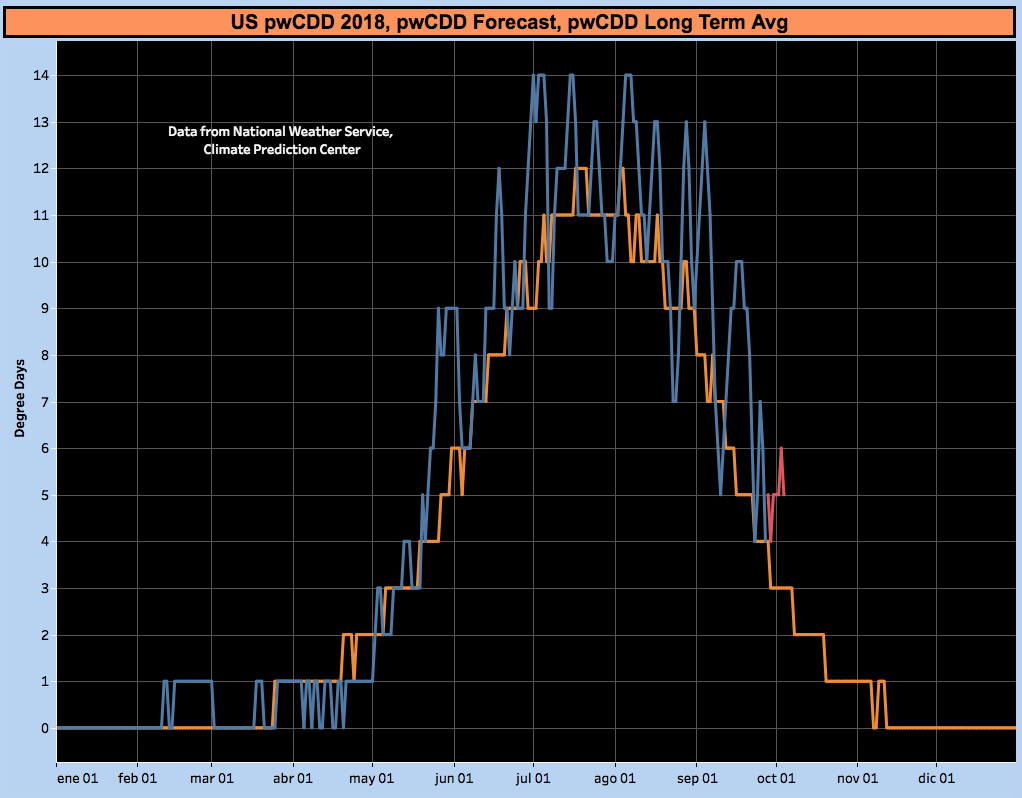

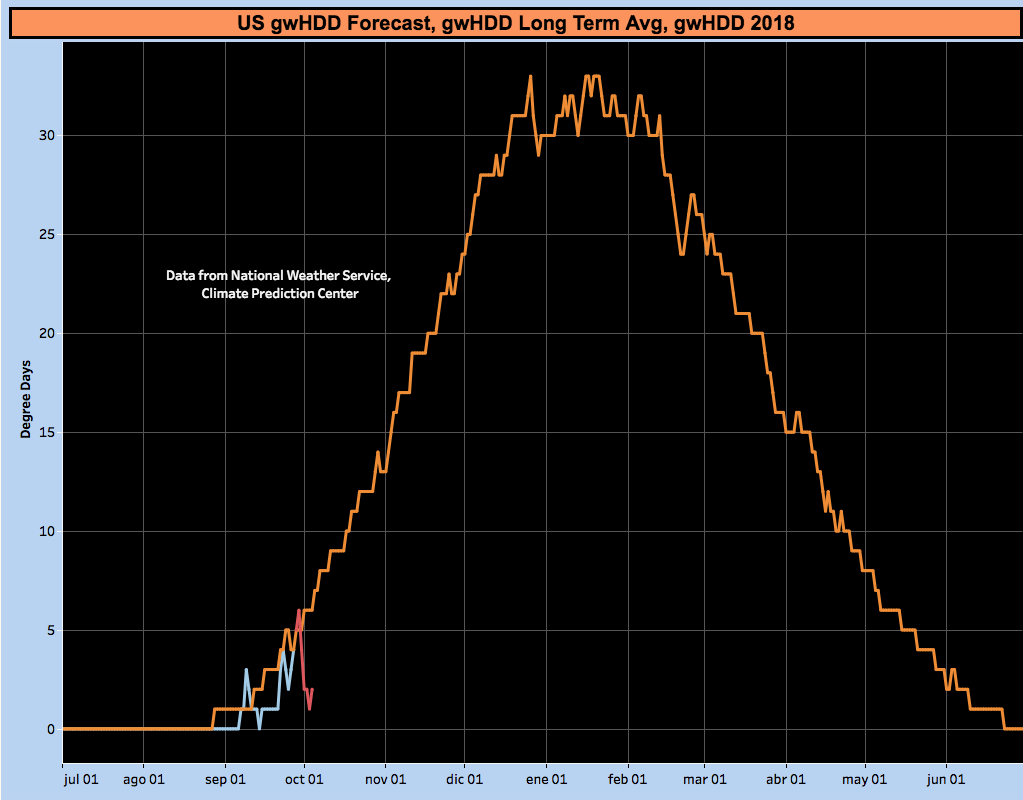

¿Y los HDD (Heating Degree Days) y CDD (Colling Deegre days) ?

http://www.qtweather.com/temps/index.php

http://phx.corporate-ir.net/phoenix.zhtml?c=79687&p=irol-rigcountsoverview

Análisis del mercado

¿Cómo están los gráficos?

Análisis del mercado

¿Cómo están los gráficos?

Análisis del mercado

¿Así es como lo miro yo?

A primera vista parece difícil pero no lo es

Si una vez sabes los datos y los tienes en la cabeza (tengo poco o mucho crudo), los comerciales están comprados o vendidos, hace frío o no tanto, el dólar está fuerte o débil. Se crea una imagen en la mente y ya solo tienes que mirar de vez en cuando los datos para ver si la idea base ha cambiado.

Futuros del Gas Natural

- Las orígenes viene del mismo periodo que el petróleo.

- En las zonas de más alta temperatura se ha formado el gas, en la de menos el crudo.

- Tardaron bastante es saber utilizarlo. Una historia interesante es de antigua Grecia , en el Monte Parnaso, se vio una llama que salía de la tierra, pensaban que es “divino” y construyeron el Oráculo de Delfos.

- En Estados Unidos el padre del Gas es William Hart 1821.

- Hoy en día, el gas se utiliza para casi todo, luz, calor, cocina, industria, etc.

- Al quemarse emite menos que el resto de los combustibles.

- Actualmente es el 29 % de la energía.

Futuros del Gas Natural

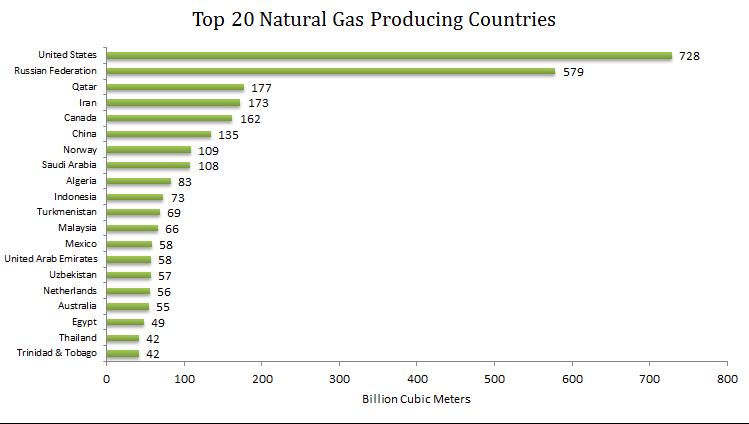

Futuros del Gas Natural

Futuros del Gas Natural

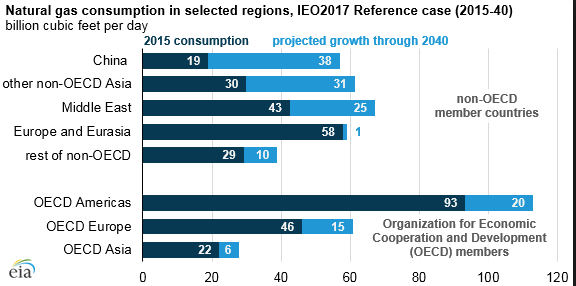

Futuros del Gas Natural

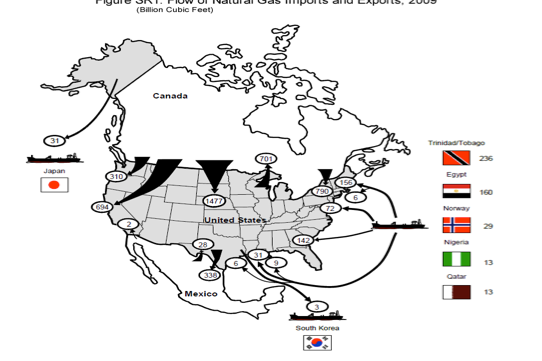

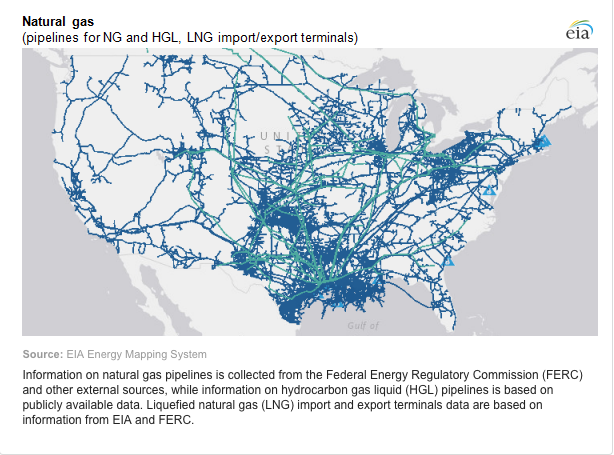

- La mayoría del Gas se transporta mediante tuberías.

- Pero la alta demanda hizo crecer mucho el trasnporte por mar mediante los LNG (Japon y Korea de Sur es el que consume casi el 90%)

- Es interesante ver que USA, Golfo de México estaba preparado para recibir, tuvieron que cambiar todo a poder exportar.

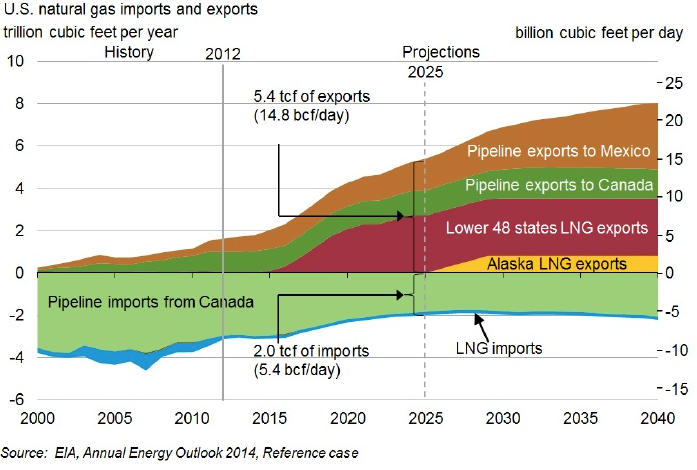

Futuros del Gas Natural

Antes

Ahora

Todos estos datos indican que hay un cambio en la estructura de precios del Nat Gas

Futuros del Gas Natural

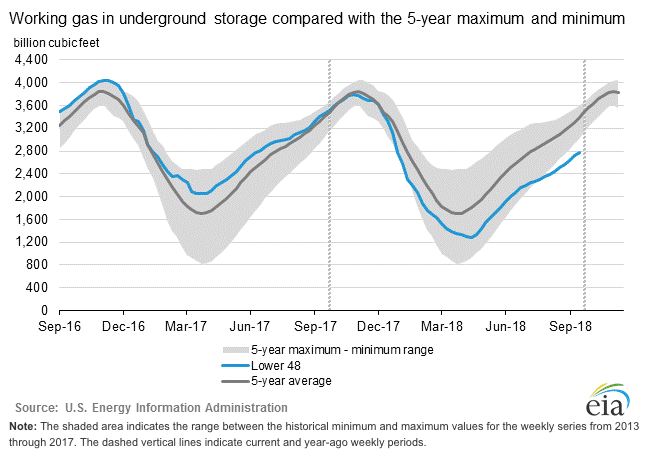

Stocks y Acumulación

Futuros del Gas Natural

Qué Afecta

- Demanda Interna (Stocks)

- Tiempo en USA

- Exportaciones e Importaciones

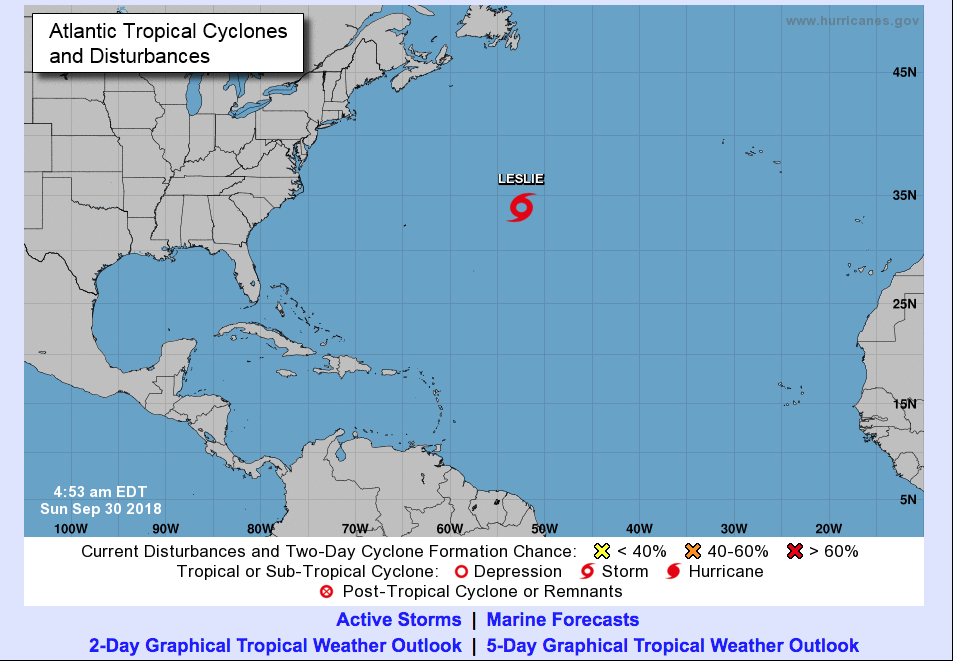

- Huracanes (https://www.nhc.noaa.gov/)

Futuros del Gas Natural

| Ticker | NG (NYMEX Globex) |

| Tamaño de contrato | 10.000 M BTU |

| Meses con contrato | Todos |

| Sesión regular (Globex) | 15:00 a 20:30 CET(local) |

| First Notice Day (FND) | Ultimo dia del mes anterior al VTO |

| Cotización precio | centavos por BTU |

| Tick | 0,001/ $10 por tick /$10.000 Punto |

| Daily price limit | 30 Puntos basicos solo 5 Min |

Futuros del Gas Natural

Por qué me gustan los futuros de Gas Natural

- Son muy pero muy líquidos

- Son muy estacionales

- Como en USA se consume mucho podríamos decir que es un producto más local (está cambiando)

- Al ser estacional hay que tener cuidado con los meses intermedios (Marzo Abril y Sep Oct) Son los llamados creadores de Viudas

- Lo veremos más en detalle en las pestañas de estacionales

- Como está el Nat Gas ahora mismo (ver informe en directo)

7. Opciones sobre futuros

-

Opciones sobre futuros

-

Tipos (semanales mensuales, intercosecha)

-

Estrategias con opciones

El mundo de las opciones

-

Tipos de opciones Call y Put (la base).

-

Las opciones se puede combinar de la mejor forma posible (avanzado).

-

Se pueden adaptar para cualquier entorno de mercado y a gusto del consumidor.

-

Reglas en base a mi experiencia (no vender calls desnudas).

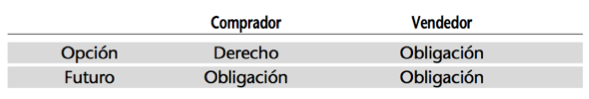

¿Qué son las opciones?

-

Una opción es un contrato por el que se otorga el derecho a comprar o vender un producto a un precio determinado en un periodo de tiempo determinado.

- Derecho, no obligación (si se compra). Si se vende la opción pasa a ser una obligación.

- El producto a comprar es el activo subyacente, en nuestro caso el futuro.

- Lo que tengo que desembolsar se llama prima, es decir el importe que me cobra el emisor de la opción por el derecho.

-

Ejemplo simplificado:

-

arras o señal (pagamos la prima por un derecho de compra) en la compra de una vivienda (compramos una call).

-

Seguro (prima anual) a todo riesgo del coche. Pagamos una prima (compramos una put) por derecho a vender el coche a la aseguradora (vendedora/emisora de la put) a un precio tasado aunque hayamos tenido un accidente (ejercemos la put si nos interesa). Si el coche está bien, no ejercemos y perdemos la prima cada año.

-

-

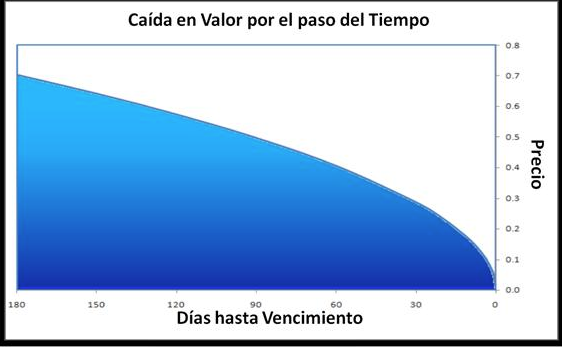

Por supuesto el tiempo es el factor más determinante en las opciones.

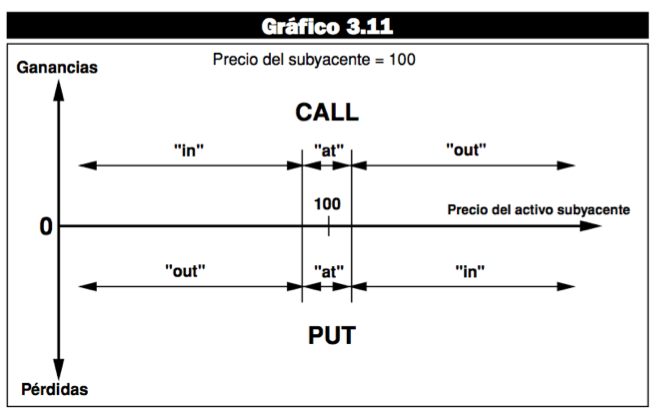

¿Tipos de Opciones?

Opciones Call = Derecho de compra

Opciones Put = Derecho de venta

Todo esto es verdad si se adquieren

Si se vende sin tener, al descubierto (naked) todo cambia

UNA OPCION VENDIDA PASA DE SER UN DERECHO A UNA OBLIGACION

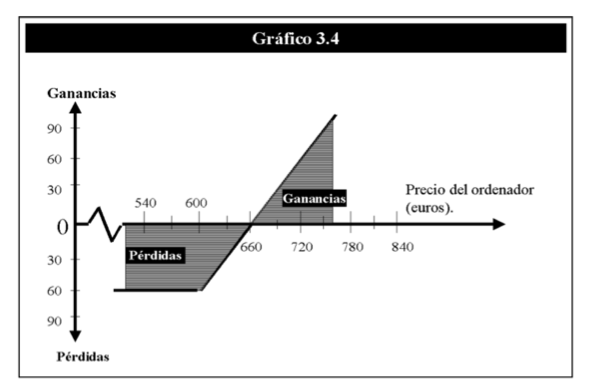

¿Cómo graficar las opciones ?

¿Tipos de Opciones?

- Opciones Europeas (no se pueden ejercer)

- Opciones Americanas (se pueden ejercer)

- Opciones Exóticas OTC (barrera, Binarias)

¿Vencimiento?

- Las Normales (Mensual O según el Vencimiento)

- Semanales

- Semanales para un futuro en el tiempo

En las materias primas muchas son del estilo americano (siempre hay que mirarlo)

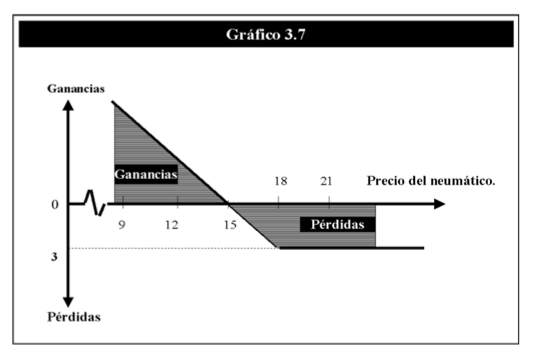

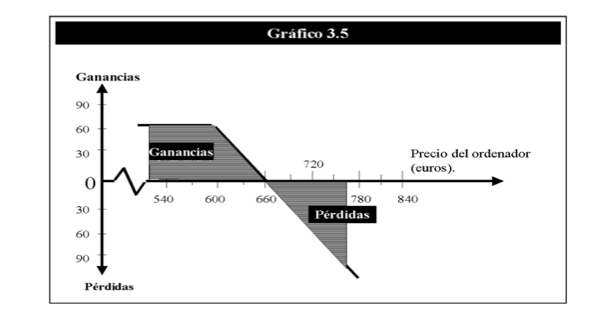

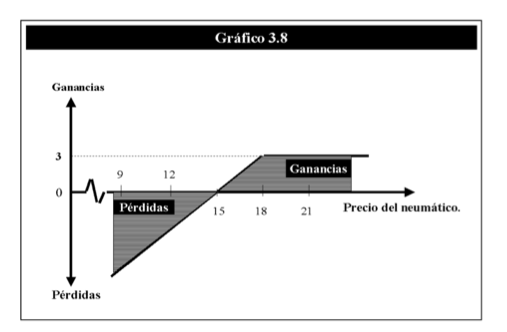

¿Cómo se llaman las opciones según el precio de ejercicio?

Griegas de las Opciones

-

Delta: nos dice cuánto varia el precio del contrato de una opción al variar el precio del subyacente.

-

Gamma: es el ratio con el que varía el valor de Delta según el movimiento de un punto en el valor del precio en el subyacente.

-

Theta: es el ratio que se deprecia el valor del contrato de la opción por día a medida que transcurre el tiempo.

-

Vega: es el ratio con el que cambia el precio del contrato de la opción al tener un cambio de 1% en la volatilidad.

-

Rho: Muestra la sensibilidad del cambio en el valor del precio de una opción según varíen las tasas de interés.

-

Volga y Vanna: (VOLatility Gamma), es el cambio de vega según el cambio en la volatilidad. Vanna mide el cambio en Vega habiendo cambiado el Spot, y también mide el cambio en Delta habiendo cambiado la volatilidad.

¿Lo más importante en las opciones?

Volatilidad

Mide entre otras cosas la velocidad a que se mueven los precios. Es la que marca el rumbo.

También lo llamo el indicador del miedo.

En la valoración de las las opciones es uno de los inputs mas importantes.

¿Pérdida del valor de la opción ?

Theta

Estrategias

http://www.optioneasy.com/page/Strategy-Matrix.aspx

Hay tantas que no merece la pena hablar de ellas, creo que hay cursos de meses que sólo hablan de estrategias y de cómo montarlas.

Incluso hay cursos de cómo ajustar estrategias de opciones.

Yo os digo mi experiencia y mis notas (seguro que alguno se enfadará)

Mi experiencia en opciones

-

Estrategia Simple ( no la líes y no hagas rico a tu broker Iron Condors, Flys, etc) .

-

Estrategia .... Estrategia... Estrategia Incluso los Puts vendidos se pueden defender con una buena estrategia (pérdida infinita, estupidez infinita).

-

Si quieres dormir cubre con algo.

-

Solo compra si estas seguro que se movera en un periodo rapido (si lo sabes dimelo)

-

No vendas opciones a 30 días (todos te enseñan esto...es para salirse ellos).

-

No vendas Calls en Materias Primas (sólo si tienes los huevos bien grandes).

-

Que no sean las opciones tu única manera de vivir (será difícil conseguirlo).

Ejemplos Con estacionalidad

9. Una Historia de exito

-

Invitado especial

-

Un camio largo desde aprender a gestionar un fondo

-

Gestor de Fondos Seasonal Quant Multistrategy

9. Una Historia de exito

-

Víctor Hernández Gimeno

-

Gestor

-

victorhernandez@esferacapital.es

-

Isin Fondo : ES0131462097

-

https://www.bloomberg.com/quote/ESFSQMS:SM

-

http://seasonalquantmultistrategy.esferacapital.es/p/filosofia-de-inversion.html